3Ç2023 kar tahminleri

BDDK’nın açıklamış olduğu aylık verilere göre Bankacılık sektörü karı 2023 yılının üçüncü çeyreğinin ilk iki ayında, bir önceki çeyreğin ilk iki ayına göre %19,2, bir önceki yılın aynı iki ayına göre ise %21 oranında artmış ve 100,5 milyar TL olarak gerçekleşmiştir.

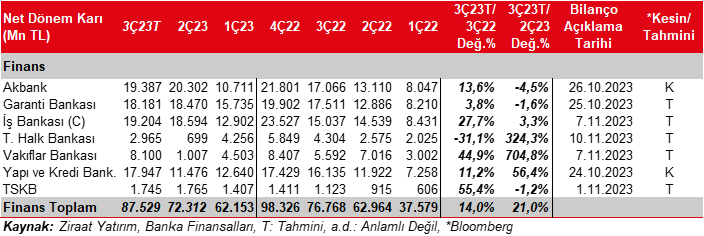

Bankacılık sektörü

Tahminlerimizde etkili olan faktörler

BDDK'nın açıklamış olduğu aylık verilere göre Bankacılık sektörü karı 2023 yılının üçüncü çeyreğinin ilk iki ayında, bir önceki çeyreğin ilk iki ayına göre %19,2, bir önceki yılın aynı iki ayına göre ise %21 oranında artmış ve 100,5 milyar TL olarak gerçekleşmiştir.

Merkez Bankası, mevcut makroihtiyati çerçevenin kademeli bir anlayışla sadeleştirileceğini ifade ettikten sonra, politika faizini yılın üçüncü çeyreğinde kademeli olarak 15 puan artırarak %30'a çıkarmıştır. Bununla birlikte sınırlamaların esnetilmesiyle birlikte kredi faizlerinde yükselişler gözlenirken, kredi mevduat makasında toparlanma yaşanmıştır. Diğer yandan, yılsonu enflasyonunda yapılan yukarı yönlü revizyonlarla birlikte bu çeyrekte TÜFE endeksli tahvil getirilerinin pozitif etkisi görülmüştür. Net ücret ve komisyon gelirlerinde büyüme devam ederken, döviz kurlarındaki görece düşük oynaklıkla birlikte ticari karda ve karşılıklarda normalleşme gözlenmiştir. İştirak gelirleri yine destekleyici olurken, vergi etkisi karlılıklarda etkisini göstermiştir.

Sektörde 2023 yılının üçüncü çeyreğinde (27 Haziran 2023 – 29 Eylül 2023 haftalık BDDK verileri) bir önceki çeyreğe göre, TL cinsi kredilerde %8,6, YP kredilerde ise, kur artışının bir miktar katkısıyla, %3,7 oranında artış kaydedilmiştir. Dolar/TL ikinci çeyrekte %6 oranında artış kaydetmişti. Böylelikle YP kredilerde Dolar bazında gerileme yaşanmıştır. Sonuç olarak toplam krediler %7 oranında artmıştır. Kamu mevduat ve yabancı mevduat bankalarında üçüncü çeyrekte toplam kredi büyümesi sırasıyla %6,6 ve %7,6 oranında gerçekleşmiştir. Söz konusu çeyrekte kamu mevduat bankaları hariç toplam kredi büyümesi %7,3 seviyesini göstermiştir.

Bankalar bu çeyrekte TÜFE endeksli tahvillerin getirileri hesaplamasında enflasyon tahminini değiştirmiştir. (Akbank ve Yapı Kredi TÜFE tahminini %40'tan %60'a, Garanti Bankası %35'ten %55'e, Halkbank %50'den %60'a, Vakıfbank %34'ten %50,8'e revize ederken, enflasyon anketini baz alan İş Bankası'nda kullanılan TÜFE tahmini %30'dan %44'e çıkmıştır) Bu kapsamda, üçüncü çeyrekte Banka karlılıklarına TÜFE endeksli tahvillerin önemli katkısı olacaktır.

TÜFE endeksli tahvillerin getirisi dışında kredi mevduat makasındaki genişleme de karlılığı desteklerken, net faiz gelirlerinde Vakıfbank ve Yapı Kredi Bankası'nda artışlar öne çıkmıştır. Mevduattaki yüksek artış nedeniyle İş Bankası'nda daha düşük net faiz geliri artışı olmuştur.

Diğer yandan, ücret ve komisyon gelirlerinde, ekonomik aktivitenin canlılığını koruması ve devam eden kredi büyümesi nedeniyle güçlü artışların devam edeceği beklenirken, en yüksek artışın İş Bankası'nda olması öngörülmektedir.

Ticari karlarda, kurlardaki görece düşük oynaklık nedeniyle düşüş gözlenmiştir. Diğer bankaların aksine Halkbank'ta ticari zarar artan swap kullanımı ile birlikte artarak devam etmiştir.

Ekonomik aktivitede canlılığın devam etmesi ve aktif kalitesinde önemli bir bozulma olmaması ve serbest karşılık ayrılmayacağı varsayımıyla, karşılık giderlerinde de düşüş gözlenmiştir. Kamu bankalarında ise karşılıklarda artış yaşanması beklenmektedir.

Operasyonel giderlerde enflasyondaki görüntü ile birlikte çift haneli artışlar beklenirken, iştirak gelirlerinin karlılığı desteklemeye devam etmesi beklenmektedir. Önceki çeyrekte yüksek iştirak geliri yazan İş Bankası'nda bu kalemden elde edeceği gelirin azalacağı tahmin edilmiştir. Öte yandan, Vakıfbank ve Halkbank'ın bu çeyrekte bir miktar temettü geliri yazmaları öngörülmektedir.

İş Bankası ve Vakıfbank'ta bu yılın üçüncü çeyreğindeki efektif vergi oranının düşük diğer özel bankaların yüksek olacağı varsayılmıştır. Halkbank'ın ise vergi geliri yazması beklenmektedir.

Takibimizdeki bankalardan, en yüksek kar artışının özel bankalarda Yapı Kredi'de yaşanabileceği öngörülürken, kamu bankalarının karında da önemli bir artış yaşanması tahmin edilmektedir. Diğer taraftan bir önceki yılın aynı çeyreğine göre ise en yüksek kar artışını TSKB'nin kaydetmesi beklenmektedir. Bu çeyrekte en yüksek karı Akbank'ın açıklayabileceği tahmin edilmiştir.

Tüm bu gelişmelere bağlı olarak, 2023 yılının 3. çeyreğinde takibimizdeki bankaların toplam karlarının bir önceki çeyreğe göre %21, bir önceki yılın aynı dönemine göre ise %14 oranında artacağını tahmin ediyoruz.

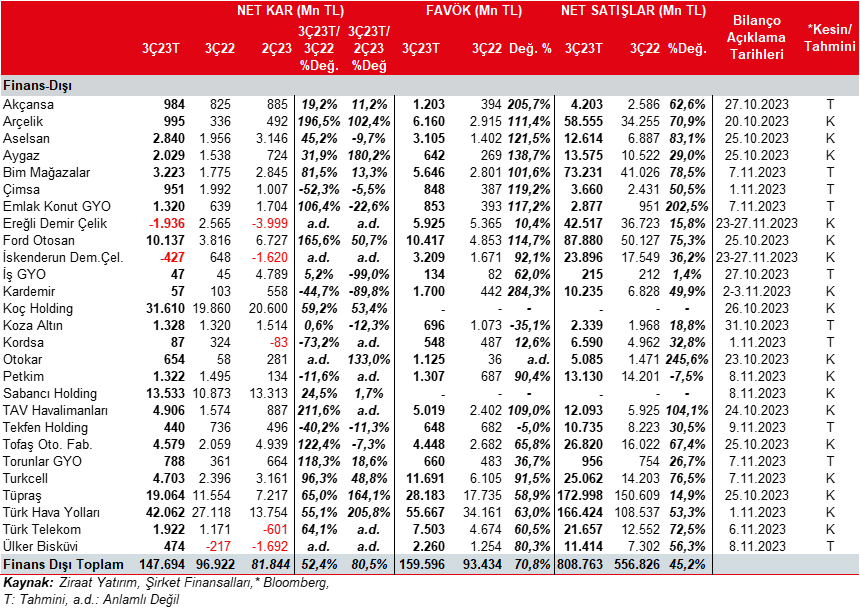

Bankacılık dışı sektörler

Tahminlerimizde etkili olan faktörler

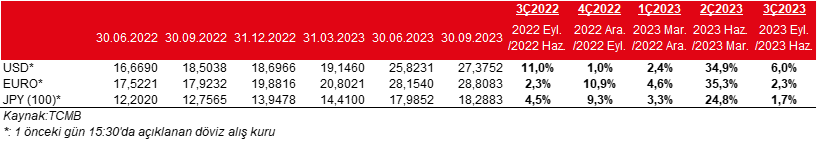

2023 yılının üçüncü çeyreğinde TL'ye göre Dolar, Euro ve Japon Yeni sırasıyla %6,0, %2,3 ve %1,7 oranlarında değer kazanmıştır. Dolayısıyla döviz fazla pozisyonları olan şirketlerin bu durumdan olumlu etkilenmesi beklenmektedir. Özellikle Dolar değer kazancının biraz daha yüksek olması nedeniyle bu para biriminde fazla pozisyonu olan şirketler öne çıkmaktadır.

2023 yılının 2. çeyreğinde, TL'ye göre Dolar, Euro ve Japon Yeni sırasıyla %34,9, %35,3 ve %24,8 oranlarında değer kazanmıştı. Dolayısıyla, bu çeyrekte kurların önceki çeyrekten daha düşük bir etki yapması beklenmektedir.

Ayrıca, ana karşılaştırma dönemi olan 2022 yılının üçüncü çeyreğinde ise TL'ye göre Dolar, Euro ve JPY sırasıyla %11,0, %2,3 ve %4,5 oranlarında değer kazanmıştı.

USD cinsinden finansallarını tutan Türk Hava Yolları'nın (THYAO) paritelerdeki değişim kaynaklı yaklaşık 4,1 milyar TL kur farkı gideri yazması beklenmektedir. Şirket'in doğal hedge (korunma) kullanması sebebiyle etki daha düşük seviyede gerçekleşebilir. Ford Otosan (FROTO), Ford Motor Company ile yaptığı ihracat anlaşması gereğince risklerden korunma sağlamaktadır ve bu çeyrekte düşük kur farkı gideri yazması tahmin edilmektedir.

Bilanço fazla pozisyonuna karşın, Türk Telekom (TTKOM)'un parasal kalemler net yabancı para açık pozisyonu sebebiyle 197mn TL kur farkı gideri yazması öngörülmektedir. Diğer yandan, Aselsan (ASELS) 881mn TL'lik, kur farkı geliri kaydedebilir. (Kur Etkisi_3Ç2023)

Brent petrol fiyatları Haziran ayı sonundaki 75,18$/varilden Eylül ayı sonunda 91,95$/varil seviyesine yükselmiştir. Ortalama brent de 2023 yılı ikinci çeyrekte 77,67$/varil iken 2023 yılının üçüncü çeyreğinde ortalama 85,49$/varil olmuştur. Bu durum üçüncü çeyrekte akaryakıt ve petrol türevi satan firmaların (Tüpraş, Petkim) stok geliri kaydedebileceğine işaret etmektedir. Tüpraş tarafında, ürün marjları üçüncü çeyrekte bir önceki çeyreğin oldukça üzerinde seyretmiştir. Stok gelir-giderlerini dengelemek amacıyla koruma kullanımı da devam etmektedir. Bunlara bağlı olarak Tüpraş'ın yüksek rafineri marjları ile güçlü finansallar açıklaması beklenmektedir. Aygaz'ın da üçüncü çeyrek marjlarında ikinci çeyreğe göre toparlanma öngörüyoruz. Ek olarak, Aygaz, Tüpraş kaynaklı olarak güçlü iştirak gelirlerinin de katkısıyla, hem bir önceki çeyreğe göre hem de bir önceki yılın aynı çeyreğine göre net dönem karında artış kaydedebilir. Petkim'de de stok geliri ve ucuz nafta tedarik etmesinin etkisiyle 3Ç2023'de marjlarında güçlü toparlanma bekliyoruz.

2023 yılının 3. çeyreğinde Türkiye otomotiv ihracatı geçen senenin aynı dönemine göre %3,2 artmış ve 228bin adet olarak gerçekleşmiştir. Ford Otosan'ın yurtdışı satış adetleri, yıldan yıla değişim göstermezken, TOFAŞ'ın yurtdışı satış adetleri ise %48 azalmıştır. Bunlara ek olarak, 2023'ün 3. çeyreğinde ortalama EUR, TL karşısında 2022'nin 3. çeyreğine göre %61,4 değer kazanmıştır.

Türkiye'de yurtiçi otomobil ve hafif ticari araç satışları 2023'ün 3. çeyreğinde bir önceki yılın aynı dönemine göre %84,6 artmış ve 300bin adede yükselmiştir. Ford Otosan ve TOFAŞ'ın hafif araç satışları ise aynı dönemde sırasıyla %64,6 ve %20,8 artmıştır. Yurtiçinde artan araç fiyatlarının, yurtdışında ise kurlardaki artışın gelirleri olumlu etkileyeceğini öngörüyoruz. Bunlara bağlı olarak, Ford Otosan'ın bu çeyrekte şirket gelirlerinin yıllık %75,3 artacağını tahmin ediyoruz. Diğer taraftan TOFAŞ'ın 3. çeyrek satış gelirlerinin yıllık %67,4 artış kaydedebileceğini hesaplıyoruz.

Lastik güçlendirme tarafında, düşük talep koşulları ile birlikte rekabetin devam etmesi, kompozit taraftaki toparlanmanın henüz istenilen düzeyde olmaması ve diğer yandan kurdaki yükselişin tam olarak destekleyici olmamasının da etkisi nedeniyle Kordsa'da 2023 yılının üçüncü çeyreğinde de zayıf finansallar bekliyoruz. Düşük karlılık ve ilk iki çeyreklerdeki gibi FAVÖK marjının tek hanede kalacağını tahmin ediyoruz.

TÇÜD tarafından yapılan açıklamaya göre 2023 yılı Temmuz-Ağustos aylarında ham çelik üretimi yıllık %3,6 artışla 5,7mn ton olmuştur. Aynı dönemde ihracat miktar yönünden %28,8 azalışla 1,9mn ton'u göstermiştir. Öte yandan, ithalat ise %16,7 artmış ve 2,8mn ton olmuştur. Demir-Çelik sektöründe yer alan firmalardan, Erdemir grubu şirketlerinde operasyonel toparlanmanın devam etmesini bekliyoruz. Bu öngörümüzde, 3Ç'deki dolar bazlı satış fiyatlarında düşüş tahminimize karşın üretimde yüksek artış olabileceği beklentisi etkili olmuştur. Diğer taraftan yüksek vergi gideri beklentimize istinaden bu çeyrekte zarar beklentimiz bulunuyor. Kardemir'de de satış fiyatlarındaki düşüş beklentimize rağmen, üretimdeki yükseliş beklentimize istinaden gelirlerde artış öngörüyoruz. Diğer taraftan yüksek finansman gideri tahminimize bağlı 3. çeyrek kar beklentimiz 57mn TL seviyesinde bulunuyor.

Türk Hava Yolları'nın ise 3. çeyrekte yolcu sayısı geçen yılın aynı dönemine göre %9,7 artışla 25,2mn olarak gerçekleşmiştir. Yolcu doluluk oranı ise 2022'nin aynı dönemine göre 0,2 puan azalışla %85,6'ya gerilemiştir. Ek olarak, taşınan kargo+posta'da tonaj olarak 2022'ye göre yıllık %0,1 düşüş kaydetmiştir. THY'nin bu çeyrekte, 42.062mn TL (1.711mn USD) net dönem karı yazacağını tahmin ediyoruz. TAV Havalimanları'nın 2023 yılının 3. çeyreğinde toplam hizmet verilen yolcu sayısı, geçen yılın aynı dönemindeki 30,3 milyondan 35,3 milyona çıkmıştır. Bu yükselişte özellikle Antalya dış hat, Ankara iç hat ve Medine'deki yolcu artışları etkili olmuştur. TAV bir önceki çeyrekte (2Ç2023) ise 25,1 milyon yolcuya hizmet vermişti. Hizmet verilen yolcu sayısındaki artışlara bağlı olarak, şirketin satış gelirleri ile operasyonel karlılığında artış gözlenebilecektir. Buna istinaden, 4.906mn TL'lik çeyreksel net dönem karı kaydedilebileceğini hesaplamaktayız. Havacılık sektöründe 2. ve 3. çeyrek mevsimselliğin etkisiyle en yüksek yolcu sayılarının oluştuğu dönemlerdir.

2023 yılının üçüncü çeyreğinde, ortalama yıllık konut faizi oranı %36,5 ile önceki çeyrekteki %19,6'nın oldukça üzerinde gerçekleşirken, ikinci çeyrek sonunda %24 olan ipotekli konut satışlarının toplam satışlar içerisindeki payı üçüncü çeyrek sonunda %8,2'ye kadar gerilemiştir. Konut satışları da üçüncü çeyrekte 334bin adet ile önceki çeyreklerin üzerinde gerçekleşse de yıllık olarak sadece %1 artmıştır. Konut kredileri tarafında üçüncü çeyrekte ivme kaybı yaşanmış ve yıllık kredi büyümesi %25,8'e kadar düşmüştür. Eylül sonu itibarıyla toplam konut kredileri 446milyar TL olmuştur. Son olarak, konut fiyat endeksinin yükselişin hızında yavaşlama devam ettiği gözlenirken, mayıs ayında yıllık olarak söz konusu endeksteki artış %90 olmuştur.

Aselsan'da, ciroda büyüme hızının devam etmesini beklerken, 2023 yılının üçüncü çeyreğinde döviz kurlarında görece düşük artışlar karlılık üzerinde hafif baskı yapsa da bu yılki olumlu karlılığın üçüncü çeyrekte de sürmesini bekliyoruz. Otokar'da ciroda güçlü bir yükseliş beklerken, zırhlı araç satışlarının artışı marjlara olumlu katkı yapabilir.

Tüm bu gelişmelere bağlı olarak yaptığımız tahminlere göre takibimizdeki banka dışı şirketlerde, toplam karın 2023 yılının 3. çeyreğinde 147.694mn TL seviyesinde gerçekleşeceğini ve yıllık %52,4 oranında artacağını öngörüyoruz. Kaydedilmesi öngörülen bu artışta THY, Koç Holding ve Tüpraş'ın karlarının yıllık olarak yüksek oranlarda artabileceği beklentileri önemli etkenlerdir. Diğer taraftan, Erdemir ve İsdemir'in yüksek vergi giderlerine istinaden zarar açıklayacakları ve Çimsa'nın karındaki geri çekilme toplam kar oluşumunu olumsuz etkileyecektir.

Bir önceki çeyreğe göre bakıldığında ise, yine THY, Tüpraş ve Koç Holding karlarındaki yüksek artış beklentileri olumlu etkisini göstermiştir. Öte yandan, İş GYO, Kardemir ve Emlak Konut GYO karlarındaki çeyreklik geri çekilmeler toplam karı olumsuz etkilemiştir.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

SAVUNMA GAZETESİ