Sabah stratejisi

ABD tahvil piyasasındaki fiyatlamalar yakından izlenirken, dün %5’in üzerinde kalıcılı olamayan ABD on yıllık tahvil faizi günü %4,84’ten kapattı. Bu hareket de ABD borsalarındaki baskıyı hafifletti.

ABD tahvil piyasasındaki fiyatlamalar yakından izlenirken, dün %5'in üzerinde kalıcılı olamayan ABD on yıllık tahvil faizi günü %4,84'ten kapattı. Bu hareket de ABD borsalarındaki baskıyı hafifletti. Karışık bir görüntüyle günü tamamlayan ABD borsaları bu sabah vadelilerde artı bölgede seyrediyor. Japonya hariç MSCI Asya Pasifik endeksi de artı bölgede. Diğer yandan, kara harekatınınım olmamasıyla dün düşüş kaydeden Ons Altın ve Brent petrolde ise bu sabah net bir baskının olmaması Orta Doğu'daki risklerin gündemde kaldığına işaret ediyor. Bu taraftaki gelişmeler yakından izlenmeye devam edilecekken, veri tarafında bugün Avrupa ve ABD'de PMI rakamları izlenecek. Ayrıca ABD'de önemli finansallar da ajanda da yer alıyor. Yurtiçinde ise jeopolitik taraftaki gelişmeler ana gündem maddesi olmayı sürdürürken, geçen haftaki sert düşüşün ardından BIST100 haftaya alıcılı başladı ve günü de %3,19 primle tamamladı. Endekste 96 hisse günü artıda kapatırken, sırasıyla SASA, TUPRS ve THYAO endekse puan bazlı en fazla destek veren hisseler oldu. Kırılgan ortam devam etse de şu aşamada tepki alımlarını engelleyebilecek ek olumsuz bir haber gözlenmiyor. Bu kapsamda, güne alıcılı bir görüntüyle başlamasını beklediğimiz endekste yükseliş isteği bugün de sürebilir.

MAKROEKONOMİ

Euro Bölgesi'nde ekim ayına ilişkin tüketici güveni öncü verisi, -17,8'den -17,9 seviyesine gerileyerek beklentilerden (-18,2) sınırlı düşüş sergilemekle birlikte mart ayından bu yana en düşük seviyelerdeki seyrini sürdürdü. Özellikle ankette tüketiciler, Orta Doğu'daki çatışma kaynaklı petrol fiyatlarındaki yükselişin yanında bölgede ECB'nin faiz artışlarıyla yükselen borçlanma maliyetlerinin tüketici güvenini daha da olumsuz etkilediğini belirttikleri gözlendi.

Yurt içinde ise, TÜİK tarafından yayınlanan mevsim etkilerinden arındırılmış tüketici güven endeksi, ağustosta aylık bazda %15,1 oranında azalışla rekor hızda düşüş kaydetmesinin ardından eylül ayında %5,1 oranında artışla kısmi toparlanma kaydetmişti, ekim ayında ise %4,4 oranında artışla 71,5'ten 74,6 seviyesine yükselerek kısmi toparlanmasını sürdürdü ve böylece son üç ayın en yüksek seviyesinde kaydedildi.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan ekim ayı S&P Global imalat ve hizmet sektörleri öncü PMI verileri TSİ 16.45'te takip edilecek. Öncü verilere göre, ekim ayında imalat PMI'ın 49,8'den 49,4 seviyesine hafif gerileyerek imalat sanayinde daralma hızının hafif arttığına ve hizmet PMI'ın ise 50,1'den 49,9 seviyesine gerileyerek hizmet sektörünün daralma bölgesine geçtiğine işaret etmesi bekleniyor.

Ayrıca Avrupa genelinde de son ekonomik görünüme ilişkin bilgi verecek olan ekim ayı HCOB imalat ve hizmet sektörleri öncü PMI verileri takip edilecek. Öncü verilere göre ekim ayında, bölge genelinde imalat PMI'ların, hafif yükselişle imalat sektöründe daralma hızının hafif yavaşladığına işaret etmesi ve hizmet PMI'ların ise Almanya hariç daralma bölgesindeki, seyirlerini sürdürmesi bekleniyor.

Bunun yanında, Almanya'da kasım ayına ilişkin GfK tüketici güveni verisi TSİ 09'da takip edilecek. Almanya'da ekim ayına ilişkin GfK tüketici güveni verisi, yüksek seyreden enflasyonun, tüketicilerin tasarruf eğilimini artırmasıyla -25,6'dan -26,5 seviyesine gerilemişti ve böylece nisan ayından bu yana en düşük seviyede kaydedilmişti. Endeksin kasım ayında ise -26,8 seviyesine gerileyerek düşüşünü sürdürmesi beklenmekte.

ŞİRKET HABERLERİ

Europen Endüstri (EUREN, Pozitif): Şirket'in 3Ç2023'teki ana ortaklık net dönem karı yıllık %147 oranında artarak 357,5mn TL'ye çıkmıştır. Şirket'in satış gelirleri 3Ç2023'te geçen yılın aynı dönemine göre %51,8 oranında büyüme kaydederek 941,1mn TL'ye çıkarken, brüt kar %82 oranında artmış ve yılın üçüncü çeyreğinde 277,4mn TL olmuştur. Operasyonel giderler ise 58,1mn TL gerçekleşirken, Şirket'in FAVÖK'ü 3Ç2023'te 227,6mn TL ile yıllık %94,4 oranında artmıştır. FAVÖK marjı ise %24,2 ile geçen yılın üçüncü çeyreğindeki FAVÖK marjının 5,3 puan üzerinde gerçekleşmiştir. Yatırım faaliyetlerinden net gelirler bu çeyrekte 125,1mn TL olurken, 10,7mn TL'lik vergi geliri sonrasında Şirket'in 3Ç2023 ana ortaklık net dönem karı 357,5mn TL olmuştur.

3. çeyrek karıyla birlikte şirketin 9A2023 net dönem karı 705,9mn TL'yi göstermiştir. 2022'nin aynı dönemindeki net dönem karı 304,6mn TL idi.

Otokar (OTKAR, Pozitif): Otokar'ın 2023 yılının üçüncü çeyreğindeki net dönem karı 742,6mn TL olarak gerçeklemiş ve hem bizim beklentimiz olan 654mn TL'lik net dönem karının hem de piyasanın ortalama kar beklentisi olan 574mn TL'nin üzerinde gerçekleşmiştir. Tahminimizdeki sapmada; satış gelirinin beklentimizin üzerinde, net finansman giderinin beklentimizin altında ve vergi gideri tahminimizin aksine vergi geliri yazılması etkili olmuştur. Şirket geçen yılın aynı döneminde 57,8mn TL net dönem karı kaydetmişti. Otokar'ın 3Ç2023'de satış gelirleri, bir önceki yılın aynı dönemine göre toplam satış adedinin %106 oranında artarak 1.381'e yükselmesi ve kurlardaki artışın olumlu katkısıyla 6.532mn TL'ye çıkmış (Beklenti: 5.509mn TL) ve geçen yılın aynı dönemindeki satış gelirleri olan 1.471mn TL'nin oldukça üzerinde gerçekleşmiştir. Brüt kar ise 2.358mn TL gerçekleşerek yine 3Ç2022'deki 380mn TL brüt karın oldukça üzerinde gerçekleşmiştir. Brüt kar marjı da %25,8'den %36,1'e çıkmıştır. Zırhlı araçlar satış adetlerindeki önemli artış brüt kar marjının yükselmesinde önemli etken olmuştur. Operasyonel giderler ise aynı dönemde %167 oranında artarak 1.018mn TL'ye çıkarken, diğer faaliyetlerden net 151,7mn TL gelir yazılmıştır. Böylece Otokar bu dönemde 1.491,5mn TL net faaliyet karı (3Ç2022'de 76,5mn TL net faaliyet karı) kaydetmiştir. Şirket'in üçüncü çeyrekteki FAVÖK'ü ise 1.434mn TL (3Ç2022: 36,5mn TL, Beklenti: 827mn TL) olmuştur. Diğer yandan şirket iştiraklerden 3Ç2023'de 15,5mn TL gider (3Ç2022'de 189,8mn TL gelir) kaydetmiştir. Finansman tarafında da 767,3mn TL'lik net gider (3Ç2022 198,9mn TL net gider) kaydedilirken, 34mn TL'lik vergi geliri sonrasında 3Ç2023 net dönem karı 742,6mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek karı sonrasında Otokar'ın 9A2023'teki net dönem karı 508,3mn TL olarak gerçekleşmiştir. Geçen yılın aynı dönemindeki net dönem karı 600,5mn TL idi.

SASA Polyester (SASA, Sınırlı Pozitif): Şirket'in 3Ç2023'teki ana ortaklık net dönem karı yıllık %120 oranında artarak 5.349mn TL'ye çıkmıştır. Şirket'in satış gelirleri 3Ç2023'te geçen yılın aynı dönemine göre %29,3 oranında büyüme kaydederek 10.868mn TL'ye çıkarken, brüt kar %65,4 oranında artmış ve yılın üçüncü çeyreğinde 2.765mn TL olmuştur. Operasyonel giderler ise 403mn TL gerçekleşirken, Şirket'in FAVÖK'ü 3Ç2023'te 2.441mn TL ile yıllık %76,6 oranında artmıştır. FAVÖK marjı ise %22,5 ile geçen yılın üçüncü çeyreğindeki FAVÖK marjının 6 puan üzerinde gerçekleşmiştir. Faiz ve kur farkına bağlı 1.527mn TL faaliyet dışı finansal gider kaydeden Şirket'in 4.596mn TL vergi geliri sonrasında 3Ç2023 ana ortaklık net dönem karı 5.349mn TL olmuştur.

3. çeyrek karıyla birlikte şirketin 9A2023 net dönem karı 4.645mn TL'yi göstermiştir. 2022'nin aynı dönemindeki net dönem karı 8.008mn TL idi.

Vestel Beyaz Eşya (VESBE, Pozitif): Şirket 2023 yılı 3. çeyrekte 2.501mn TL net dönem karı açıklanmıştır. Piyasa beklentisi 2.141mn TL net dönem karı açıklanması yönündeydi. 3Ç2022'de Şirket 173mn TL net dönem karı kaydetmişti. Şirket'in bu çeyrekteki satış gelirleri geçen yılın aynı dönemine göre %62,8 oranında artarak 13.393mn TL olmuştur. Satışların maliyeti %39 oranında artan Şirket'in 3Ç2023'deki brüt karı da geçen yılın 3. çeyreğine göre %198,1 oranında artmış ve 3.667mn TL'ye yükselmiştir. Brüt kar marjı 12,4 puan artışla %27,4'ü göstermiştir. Operasyonel giderleri 741mn TL olan şirketin, diğer faaliyetlerden net giderleri 180mn TL olmuştur. Bu gelişmelere bağlı olarak faaliyet karı 2.746mn TL seviyesinde gerçekleşmiştir. FAVÖK ise 3.088mn TL olurken (Beklenti: 2.834mn TL), FAVÖK marjı da yıllık olarak 14,9 puan artışla %23,1'i göstermiştir. Finansman tarafında ise 310mn TL net gider kaydedilmiştir. Vergi öncesi kar 2.436mn TL olmuştur. 65mn TL vergi geliri sonrası şirketin net dönem karı 2.501mn TL olarak gerçekleşmiştir.

3. çeyrek sonuçlarıyla, Şirket'in 2023 yılı ilk 9 aylık net dönem karı yıllık %144,1 oranında artarak 3.513mn TL'ye yükselmiştir.

Yapı Kredi Bankası (YKBNK, Pozitif): Yapı Kredi Bankası'nın 3Ç2023'deki net dönem karı önceki çeyreğe göre %114,2 oranında artarak 24.586mn TL'ye yükselmiş ve hem bizim beklentimiz olan 17.947mn TL hem de piyasa beklentisi olan 17.940mn TL'nin üzerinde gerçekleşmiştir. Tahminimizdeki sapmada net faiz geliri ile net ücret ve komisyon gelirinin beklentimizin üzerinde gerçekleşmesi etkili olmuştur. Ticari kar da yine beklentimizin üzerinde gerçekleşmiştir. Banka'nın 3Ç2022 net dönem karı ise 16.135mn TL idi. Yapı Kredi Bankası'nın 3Ç2023'teki net faiz gelirleri önceki çeyreğe göre %264 oranında artarak 27.703mn TL'ye (TÜFE değerlemesinde kullanılan enflasyonun %40'tan %60'a revizyonu sonrasında, TÜFE endeksli tahvillerden elde edilen gelir 8,3milyar TL'den 24,2milyar TL'ye çıkmıştır.) çıkarken, net ücret ve komisyon gelirleri %48,3 oranında büyüyerek 9.765mn TL'ye ulaşmıştır. Banka'nın 3Ç2023'teki ortalama özsermaye karlılığı ise %65,2 olarak (Önceki çeyrek:%33,9) gerçekleşmiştir.

Üçüncü çeyrek karı sonrasında Banka'nın 9A2023 net dönem karı yıllık %37,9 oranında artarak 48.702mn TL'ye çıkmıştır.

Yapı Kredi Bankası, net faiz marjındaki %5'ten büyük veya eşit beklentilerinde yukarı yönlü potansiyel olduğunu belirtmiştir. Bununla birlikte %90'dan büyük olan net ücret ve komisyon beklentisinde yine yukarı yönlü potansiyel olduğunu açıklamıştır. Son olarak, Banka'nın 2023 maddi ortalama özkaynak öngörüsü %30'dan büyük idi. Banka bunda da yukarı yönlü potansiyel olduğunu belirtmiştir.

Astor Enerji (ASTOR, Sınırlı Pozitif): Şirket, İspanya'da yerleşik özel bir firma ile 1,6mn EUR tutarında güç transformatörü satış sözleşmesi imzalanmıştır. Yapılan sözleşmenin 2022 yılı hasılata oranı %0,65'dir.

CW Enerji (CWENE, Sınırlı Pozitif): Elektrik Piyasasında Lisanssız Elektrik Üretim Yönetmeliği kapsamında, DEDAŞ Osmangazi Elektrik Dağıtım'a yapılan arazi uygulamalı GES başvurusu değerlendirilmiş olup; Eskişehir'deki bir araziye 3900 kWe kurulu gücünde, Lisansız Elektrik Üretimi Komisyonu tarafından oy birliği ile uygun bulunmuş ve GES yapımı için bağlantı şartlarının sağlanması koşulu doğrultusunda bağlantı anlaşmasına çağrı mektubu alınmıştır. Söz konusu GES'in şirketin öz tüketimine yönelik devreye alınması ya da uygun ticari ve kanuni şartların oluşması durumunda 3. kişilere santralin satışı planlanmaktadır.

Europower Enerji (EUPWR, Sınırlı Pozitif): Şirket yurtiçinde yerleşik bir firmadan yurtdışındaki projelerde kullanılmak üzere muhtelif sayıda ve özellikte orta gerilim ekipmanları alımı konusunda sipariş almıştır. Siparişin toplam bedeli 1,9mn USD'dir.

Girişim Elektrik Sanayi (GESAN, Sınırlı Pozitif): Şirket, Toroslar Elektrik Dağıtım tarafından gerçekleştirilen ''Havalı Hücre&Köşk Çerçeve Alt Alımı İşi'' konulu ihaleye girmiş ve en uygun fiyatı vermiştir. İhaleye konu iş için teklif edilen fiyat KDV hariç 2,27mn USD'dir.

Sabancı Holding (SAHOL, Nötr), Çimsa (CIMSA, Sınırlı Pozitif): Sabanci Building Solutions BV (SBS)'nin mevcut ve devam eden yatırımları için Holding'in mali desteğine olan ihtiyacının azalması ve aynı zamanda Çimsa'nın güçlenen mali yapısı göz önünde bulundurularak, SBS çatısı altında toplanan küresel yapı malzemeleri yatırımlarının Çimsa bünyesinde konsolide edilerek yönetilmesi ve böylece operasyonel verimliliğin artırılması amacıyla;

– Şirketin %60 ve bağlı ortaklığı Çimsa'nın %40 oranında hissedar olduğu SBS'nin %10,1 sermaye payını temsil eden 18,9mn adet payın Çimsa'ya devredilmesine,

– Devir bedelinin Ernst Young Kurumsal Finansman Danışmanlık A.Ş. tarafından sermaye piyasası mevzuatı çerçevesinde düzenlenen 23 Ekim 2023 tarihli değerleme raporu baz alınarak 25,3mn EUR olarak belirlenmesine,

– Devir sonrası Holding'e ait SBS sermayesinin %49,9'unu temsil eden 93,3mn adet pay için Çimsa'ya ön alım hakkı tanınmasına,

– Pay devirlerine ilişkin gerekli tüm iş ve işlemlerin yerine getirilmesi ve Holding ile Çimsa arasında düzenlenecek Hisse Alım-Satım Sözleşmesinin imzalanması için Şirket yönetiminin yetkilendirilmesine karar verilmiştir.

Şişecam (SISE, Sınırlı Pozitif): 06.06.2023 tarihinde imzalanan ve aynı tarihte kamuoyuna duyurulmuş olan niyet mektubu çerçevesinde, Türk teknoloji şirketi ICRON ile devam eden görüşmeler sonuçlandırılarak, Yönetim Kurulu'nun 23.10.2023 tarihli kararı doğrultusunda, Şirketin %100 iştiraki olan Şişecam Investment B.V.'nin ICRON'a ortak olması tavsiye edilmiştir. İlgili karar çerçevesinde, Şişecam Investment B.V. ile ICRON arasında bir sermaye artırımına iştirak yolu ile pay alım sözleşmesi akdedilmiştir. İmzalanan sözleşme kapsamında Şişecam Investment B.V., ICRON'a başlangıçta %15,66 ve aşamalı olarak yapılacak yatırımlarla nihai olarak %33,09 oranında ortaklık sağlayacaktır. Sözleşme, ilerleyen dönemde Sisecam Investment B.V'nin ICRON'daki toplam payının %49'a kadar yükseltilmesine olanak tanıyacak, satın alım opsiyon hakkını da içermektedir. Söz konusu ortaklığın gerçekleşmesi, Rekabet Kurulu iznine ve diğer kapanış koşullarının tamamlanmasına tabidir.

Türk Hava Yolları (THYAO, Nötr): Ortaklık, devam eden büyüme sürecinin desteklenmesi ve filo yenilemeleri için uçak üreticileri ve muhtelif uluslararası kiralama şirketleri ile görüşmelere devam etmektedir. Bu çerçevede Yönetim Kurulu, AerCap firmasından 2024 ve 2026 yılları arasında teslim alınmak üzere 25 adedi dar gövde ve 3 adedi geniş gövde olacak şekilde toplam 28 adet uçağın 144 ay süre ile kiralanmasına ve firmanın filoda kiralık olarak bulunan 6 adet A330-200 uçağının kiralama sürelerinin uzatılmasına karar vermiştir.

Vakıfbank (VAKBN, Sınırlı Pozitif): Rekabet Kurulu'ndan idari para cezası verilmesine dair 08.03.2013 tarihli karara karşı açılan iptal davasında verilen red kararının Banka lehine bozularak Ankara 2. İdare Mahkemesi'ne gönderilmesine karar verildiği duyurulmuştu. İlerleyen süreçte, Ankara 2. İdare Mahkemesi tarafından öncelikle ısrar-ret kararı verilmiş, söz konusu kararın Danıştay İdari Dava Daireleri Kurulu'nun 31.05.2021 tarihli kararı ile bozulması üzerine bu defa Ankara 2. İdare Mahkemesi'nin 28.04.2022 tarihli kararı ile Rekabet Kurulu'nun idari para cezasının iptaline karar verilmiştir. Söz konusu iptal kararı, Danıştay temyiz ve karar düzeltme süreçlerinden de geçerek Danıştay 13. Daire'nin kararıyla Banka lehine kesinleşmiştir.

SEKTÖR HABERLERİ

Sigortacılık: Türkiye Sigorta Birliği, 2023 yılı Eylül ayına ilişkin prim üretim verilerini açıkladı. Buna göre, TSB'ye üye şirketlerin toplam prim üretimi eylül sonu itibarıyla geçen yılın aynı dönemine göre %123,4 artışla 328,2 milyar TL oldu. TSB'nin verilerine göre, aynı dönemde Katılım Sigortacılığı toplam prim üretimi ise geçen yılın aynı dönemine göre %122,2 artış ile 16,4 milyar TL olarak gerçekleşti.

DİĞER ŞİRKET HABERLERİ

Elite Naturel Organik Gıda (ELITE): Şirket yönetim kurulu üyeleri ve hissedarları Ahmet Yaşar Eşmekaya ve Çağrı Eşmekaya'nın sahibi oldukları sermayenin %9,26'sına denk gelen toplam 12mn TL nominal değerli payların Borsa İstanbul'da özel emirle 45 TL'den satışı gerçekleşmiştir.

İşbir Holding (ISBIR): Şirket ortaklarından Yavuz Kantur sahip olduğu 958bin TL'lik nominal tutardaki hisseyi borsada işlem gören tipe dönüşüm için MKK'ya kaydettirdi. Şirketin ödenmiş sermayesi 32,4mn TL seviyesinde bulunuyor. Buna göre MKK'ya kaydettirilen söz konusu hisseler, ödenmiş sermayenin %3'ünü oluşturuyor.

Kuyaş Yatırım (KUYAS): ABD'de planlanan projeleri gerçekleştirmek üzere Alterra Worldwide Holdings LLC şirketi ile %50 pay oranıyla ortak olunan; Kuyaş Alterra GP LLC, Kuyaş Alterra LP isimlerinde iki ayrı firma Washington Ave. St. Louis MO adresinde kurulmuştur.

Panelsan Çatı Cephe Sistemleri (PNLSN): Şirket, İstanbul merkezli özel bir firmadan, 297 bin USD tutarında sandviç panel siparişi almıştır.

FAİZ PİYASALARI

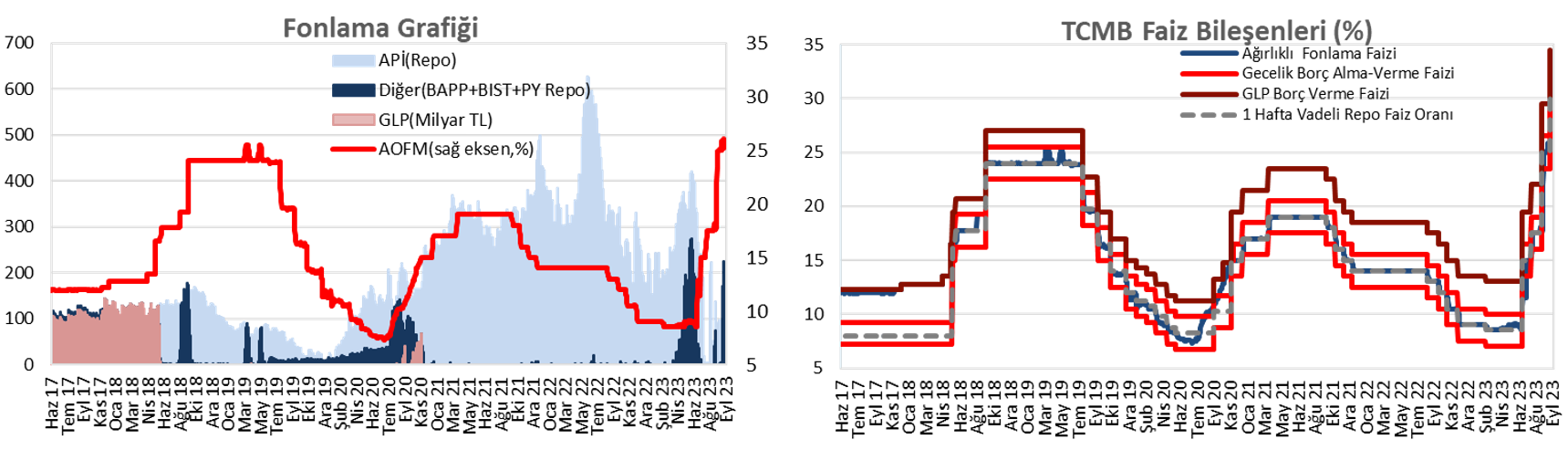

Pazartesi günü ağırlıklı ortalama fonlama maliyeti %30 seviyesinde yatay seyretti. TCMB dün 1 milyar TL'lik (%30'dan, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 5 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisinde faizlerde kısa ve orta vadeli tarafta yükselişler gözlenirken, uzun vadeli tarafta düşüşler görüldü. Bu kapsamda, günlük bazda faizlerde kısa ve orta vadeli tarafta 235 baz puana yaklaşan yükselişler gözlenirken, uzun vadeli tarafta 20 baz puana yaklaşan düşüşler görüldü.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

SAVUNMA GAZETESİ