Sabah stratejisi

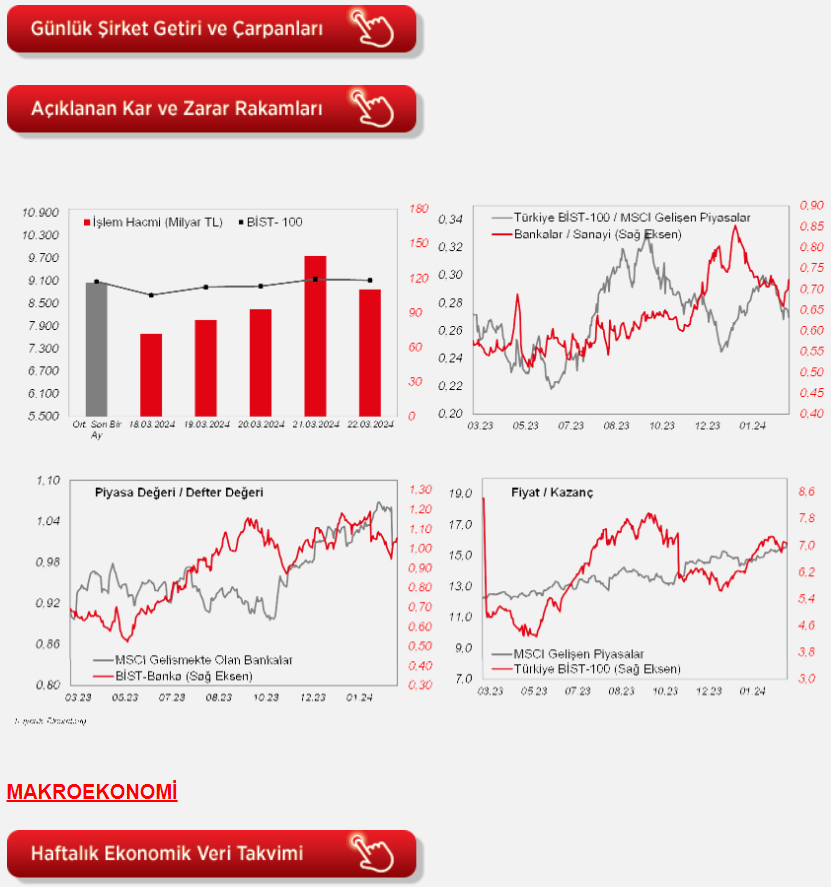

Çarşamba günü beklentilere paralel açıklanan Fed’in faiz kararına ek, perşembe günü TCMB tarafından faizlerin 500 baz puan artırıldığı toplantı sonrasında Borsa İstanbul, geçen hafta, %3,2 oranında artış kaydetti.

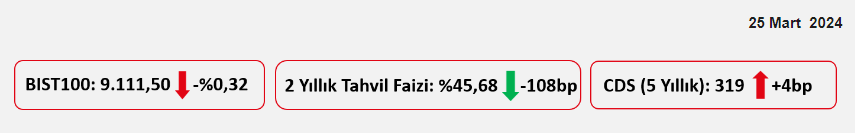

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Çarşamba günü beklentilere paralel açıklanan Fed'in faiz kararına ek, perşembe günü TCMB tarafından faizlerin 500 baz puan artırıldığı toplantı sonrasında Borsa İstanbul, geçen hafta, %3,2 oranında artış kaydetti. Haftalık puan bazlı endekse en fazla katkı yapan hisseler olarak AKBNK, YKBNK ve THYAO öne çıkarken; MGROS, BIMAS ve EREGL ise puan bazlı endekste en fazla negatif etki eden hisseler oldu. Haftalık %12,9 oranında artış kaydeden Bankacılık endeksi öncülüğünde toparlayan BIST100 endeksine, Bankacılık'a ek İletişim ve Ulaşım (sırasıyla haftalık %8,8 ve %7,2 oranında artış) sektörleri de destekleyici oldu. Bu hafta perşembe günü ekonomik güven endeksi ve cuma günü ise dış ticaret dengesi verileri takip edilecek. Bunun yanında, perşembe günü TCMB'nin geçen haftaki PPK toplantısına ilişkin özetleri öne çıkıyor. Ek olarak, 31 Mart pazar günü yerel seçimler gerçekleşiyor olacak. Geçen hafta güvercin geçen Fed toplantısı risk iştahı açısından destekleyici olurken bu sabaha bakıldığında ABD vadelileri eksi bölgede seyrediyor. Yurt dışında bu hafta veri takvimine bakıldığında, ABD tarafında, cuma günü piyasaların odağında Fed Başkanı Powell'ın konuşması olacak. Powell'ın konuşması, Fed'in olası faiz indirimi zamanlamasına yönelik verebileceği olası yeni sinyaller bakımından yakından izlenecek. Bunun yanında, perşembe günü geçen yılın dördüncü çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme nihai verisi ile kişisel tüketim harcamaları (PCE) fiyat endeksleri takip edilecek.

Avrupa tarafında ise, Almanya'da imalat, inşaat, toptan ve perakende ticaret sektörlerinde faaliyet gösteren firmaların, ekonomide mevcut ve gelecek 6 aylık döneme yönelik değerlendirmelerini yansıtan IFO iş dünyası endeksi mart ayı verisi açıklandı. IFO iş dünyası endeksi, mart ayında 85,7'den 87,8 seviyesine yükselerek beklentilerin üzerinde artış kaydetti ve böylece Haziran 2023'ten bu yana en yüksek seviyede gerçekleşti. Detaylara bakıldığında, cari koşullar endeksi 86,9'dan 88,1 seviyesine yükselerek son üç ayın en yüksek seviyesinde kaydedildi. Beklentiler endeksi ise 84,4'ten 87,5'e yükselerek Mayıs 2023'ten bu yana en yüksek seviyede geçekleşti ve böylece firmaların önümüzdeki aylara ilişkin kötümserliklerinin kısmi azaldığına işaret etti. Özellikle, beklentiler endeksindeki yükselişte, ECB'den faiz indirimi beklentileri ve bölgede enflasyonist baskıların kademeli olarak hafiflemesi belirleyici oldu.

Yurt içinde ise, mart ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri yayınlandı. Sektörel güven endeksleri mart ayında karışık bir görünüm sundu. Buna göre, mart ayında mevsim etkilerinden arındırılmış olarak aylık bazda hizmet sektörü güven endeksi ve reel kesim güven endeksi %1,5 oranında artarken, perakende ticaret sektörü güven endeksi %1 oranında ve inşaat sektörü güven endeksi %3,6 oranında geriledi.

Arındırılmış kapasite kullanım oranı mart ayında ara malı ve tüketim malı imalatı kapasite kullanım oranlarındaki düşüşlere karşın yatırım malı imalatındaki artışın etkisiyle 0,2 puanlık artışla %77,2 seviyesine yükseldi ve böylece son üç ayın en yüksek seviyesinde kaydedildi, bununla birlikte 2023 yılı ortalamasının ve tarihsel ortalamasının üzerindeki seyrini sürdürdü.

Kültür ve Turizm Bakanlığı tarafından şubat ayına ilişkin gelen yabancı ziyaretçi sayısı istatistikleri yayınlandı. Gelen yabancı ziyaretçi sayısı aylık bazda şubatta %12,1 artışla 2,3 milyon kişi seviyesinde gerçekleşmekle birlikte, şubat ayındaki veri tarihsel olarak en iyi şubat ayına işaret etti. Gelen yabancı ziyaretçi sayısı şubat ayında bir önceki yılın aynı ayına göre, yani yıllık bazda ise %22,7 oranında artış kaydetti. Bu kapsamda, 12 aylık kümülatif bazda gelen yabancı ziyaretçi sayısı ise ocak ayındaki 49,3 milyon kişi seviyesinden şubat ayında 49,7 milyon seviyesine yükselerek rekor seviyede kaydedildi.

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, cuma günü piyasaların Fed Başkanı Powell'ın konuşması olacak. Powell'ın konuşması, Fed'in para politikasına ve olası faiz indirimi zamanlamasına yönelik verebileceği olası yeni sinyaller bakımından yakından izlenecek. Bunun yanında, perşembe günü geçen yılın dördüncü çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme nihai verisi takip edilecek. Ayrıca perşembe günü Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin geçen yılın dördüncü çeyreğine ilişkin nihai verileri açıklanacak. Cuma günü öte yandan, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör şubat ayı verileri ile kişisel gelirler ve harcamalar şubat ayı verileri takip edilecek. Bunun yanında, yarın üretimin seyrine ilişkin olarak şubat ayı dayanıklı mal siparişleri öncü verisi izlenecek. Ayrıca tüketici güveni göstergelerinden, yarın mart ayı Conference Board Tüketici Güveni Endeksi ve perşembe günü ise mart ayı Michigan Üniversitesi Tüketici Güven Endeksi nihai verisi takip edilecek. Diğer yandan perşembe günü istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi takip edilecek. Öte yandan, konut piyasası verilerinden, bugün şubat ayı yeni konut satışları, yarın ocak ayına ilişkin S&P/Case-Shiller Konut 20 Kent Fiyat Endeksi ve perşembe günü satış sözleşmesi yapılmış fakat tapu devri henüz gerçekleşmemiş konut sayısını gösteren şubat ayı bekleyen konut satışları verisi takip edilecek.

Avrupa tarafında, tüketici güveni göstergelerinden yarın Almanya'da gelecek aya yönelik değerlendirmeleri yansıtan nisan ayına ilişkin GfK tüketici güveni verisi ve çarşamba günü ise Euro Bölgesi'nde mart ayına ilişkin tüketici güven endeksi nihai verisi takip edilecek. Öte yandan, perşembe günü İngiltere'de geçen yılın son çeyreğine ilişkin GSYH büyüme nihai verileri takip edilecek. İngiltere ekonomisi geçen yılın birinci çeyreğinde çeyreklik bazda %0,2 oranında büyümenin ardından ikinci çeyrekte büyüme hızı %0 seviyesine yavaşlayarak durağan seyre işaret etmişti, üçüncü çeyrekte ise %0,1 oranında daralma kaydetmişti, dördüncü çeyrekte ise öncü verilere göre %0,3 oranında daralarak beklentilerin üzerinde zayıflama kaydetmişti ve böylece resesyona girmişti.

Yurt içinde ise, perşembe günü mart ayı ekonomik güven endeksi ve cuma günü ise şubat ayı hizmet üretici fiyat endeksi ve dış ticaret dengesi verileri takip edilecek. Bunun yanında, perşembe günü TCMB'nin geçen haftaki PPK toplantısına ilişkin özetleri yayınlanacak. Cuma günü ayrıca Hazine ve Maliye Bakanlığı tarafından Nisan-Haziran dönemine ilişkin 3 Aylık İç Borçlanma Stratejisi Raporu yayınlanacak.

Güven endekslerinin alt kalemleriyle hesaplanan şubat ayı ekonomik güven endeksi aylık bazda %0,4 oranında düşüşle 99,39'dan 99,02'ye gerilemekle birlikte 100 iyimserlik eşik değerinin altındaki seyrini sekizinci aya taşımıştı. Detaylara bakıldığında, şubat ayında mevsim etkilerinden arındırılmış olarak aylık bazda hizmet sektörü güven endeksi %1,6 oranında ve inşaat sektörü güven endeksi %1 oranında artarken, perakende ticaret sektörü güven endeksi %1 oranında, reel kesim güven endeksi %0,9 oranında ve tüketici güven endeksi ise %1,3 oranında gerilemişti.

Ticaret Bakanlığı tarafından yayınlanan şubat ayı geçici dış ticaret dengesi verilerine göre, şubat ayında ihracat aylık bazda %5,5 oranında artışla 20 milyar USD'den 21,1 milyar USD seviyesine yükselmişti, bunun yanında 2023 yılı aylık ortalamasının (21,3 milyar USD) hafif altında kaydedilmişti. İthalat aylık bazda ise şubat ayında %7,1 oranında artışla 26,2 milyar USD'den 28,1 milyar USD seviyesine yükselmişti ve 2023 yılı aylık ortalamasının (30,1 milyar USD) altında gerçekleşmişti. Bu kapsamda, şubat ayında aylık bazda dış ticaret açığı ise %12,4 oranında artışla 6,2 milyar USD'den 7 milyar USD seviyesine yükselmişti, 2023 yılında aylık ortalama dış ticaret açığı 8,9 milyar USD seviyesindeydi, aylık dış ticaret açığı rekor seviyeye ise 14,3 milyar USD ile geçen yıl ocak ayında ulaşmıştı. Dış ticaret verilerine 12 aylık kümülatif bazda bakıldığında ise, ihracat ocak ayındaki 256,2 milyar USD seviyesinden şubat ayı itibarıyla 258,7 milyar USD seviyesine yükselmişti ve böylece rekor seviyede kaydedilmişti. 12 aylık kümülatif ithalat ise ocak ayındaki 354,4 milyar USD seviyesinden şubat ayı itibarıyla 351,8 milyar USD seviyesine gerilemişti, ithalat rekor seviyeye ise geçen yıl mayıs ayında 376,4 milyar USD seviyesiyle ulaşmıştı. Dış ticaret açığı da ocak ayındaki 98,2 milyar USD seviyesinden şubat ayı itibarıyla geçen yılın ocak ve şubat aylarındaki rekor seviyelerdeki aylık dış ticaret açıklarının hesaplama dışı kalmasının etkisiyle 93 milyar USD seviyesine gerilemişti.

Şirket haberleri

Enerya Enerji (ENERY, Sınırlı Pozitif): Daha önce yapılan KAP duyurusunda, şirketin hakim ortağı Ahlatcı Doğal Gaz Dağıtım'ın %51 oranında pay sahibi olduğu A Doğal Gaz ve Elektrik tarafından alınan yönetim kurulu Kararı ile EPDK tarafından yapılacak; çeşitli doğalgaz dağıtım şebekelerinin satış ihalesine katılmak için EPDK'ya yeterlilik başvurusunda bulunulduğu hususu duyurulmuştu. A Doğal Gaz ve Elektrik A.Ş.'nin 3 Doğal Gaz Dağıtım Şebekesi Satış İhalesine yeterlilik başvurularının, EPDK'nın kararı ile gerçekleştirilecek ihalelere teklif verebilmek için yeterli görüldüğü hususu şirkete bildirilmiştir. İhale süreci ile ilgili gelişmeler ayrıca duyurulacaktır. ENERY hisseleri Cuma günü %6,7 yükseliş kaydetmiştir.

İzmir Demir Çelik (IZMDC, Nötr): Şirketin çelikhane yatırım sürecine ilişkin gelinen aşamada makine ve ekipman montajları tamamlanmış ve soğuk testlere başlanmıştır. Sıcak testlere, 2024 Yılı ikinci çeyrek sonuna kadar başlanması planlanmakta olup kararlılıkla devam eden çelikhane kapasite artışı yatırımına ilişkin gelişmeler ayrıca paylaşılacaktır.

Penta Teknoloji (PENTA, Nötr): Şirket, Huawei'nin SMB kategorisindeki eKit ürünlerinin Türkiye'deki tek yetkili dağıtıcısı olmuştur. İş süreçlerini kolaylaştırmak, veri yönetimini iyileştirmek ve çalışma verimliliğini artırmak üzere tasarlanan Huawei'nin eKit ürünleri, özellikle KOBİ'ler için tasarlanmış dijital dönüşüm odaklı teknolojik çözümler sunmaktadır.

Sabancı Holding (SAHOL, Nötr): Dilek Sabancı şahsi portföyünde bulunan 2.168.932 TL nominal değerli SAHOL paylarının, yatırımcısı olduğu serbest özel fona beheri 81,95 TL fiyatla devri suretiyle kendisi tarafından pay satış işlemi gerçekleştirilmiştir. Bu payların devralan fon tarafından kısa ve orta vadede borsada satışı söz konusu olmayacaktır.

Smart Güneş Enerji (SMRTG, Sınırlı Pozitif): Şirket, T.C. Ziraat Bankası Tedarik ve Hizmet Yönetimi Bölüm Başkanlığı tarafından gerçekleştirilen 'T.C. Ziraat Bankası A.Ş. Lisanssız GES” konulu ihalede en uygun fiyatı vererek, ihalede 1. sırada yer almıştır. İşin bedeli KDV hariç 1.053mn TL'dir.

Diğer şirket haberleri

Afyon Çimento (AFYON): Afyon Çimento'nun 2023 yılı net dönem karı (TMS 29 etkisi dahil) 992,5mn TL olarak gerçekleşmiştir. Şirket 2022 yılında 155,6mn TL kar açıklamıştı. Şirketin satış gelirleri 2023 yılında 2022'ye göre %6 oranında büyümüş ve 2.603mn TL olmuştur. Satışların maliyeti %3,2 oranında azalırken, brüt kar %51,7 artışla 625,1mn TL'ye ulaşmıştır. Brüt kar marjı ise 7,2 puan artarak %24 olmuştur. 2023 yılı operasyonel giderleri 2022'ye göre %101 artarken, FAVÖK 762,4mn TL ile yıllık %32,5 oranında yükselmiştir. FAVÖK marjı 5,9 puan iyileşerek %29,3 olarak gerçekleşmiştir. Finansman tarafında ise 39,4mn TL net gelir (2022: 53,3mn TL net gider) kaydeden Şirket 211,6mn TL parasal kayıp (2022: 35,4mn TL parasal kazanç) elde etmiştir. 647,6mn TL'lik vergi geliri sonrasında Afyon Çimento'nun 2023 karı 992,5mn TL olarak gerçekleşmiştir.

Borusan Yatırım (BRYAT): T.C. Hazine ve Maliye Bakanlığı, Vergi Denetim Kurulu Başkanlığı'nın 2018, 2019, 2020, 2021 dönemlerine ilişkin vergi kanunları yönünden (Şirket için yürütmekte olduğu) sınırlı inceleme kapsamında; 2018 yılına ilişkin incelemenin, Borusan Yatırım tarafından toplam 318,5bin TL ödenmesi suretiyle sonuçlandırıldığı 4.12.2023 tarihli açıklama ile duyurulmuştu. 2019, 2020, 2021 dönemlerine ilişkin incelemelerde, Borusan Yatırım tarafından toplam 1,5mn TL ödenmesi suretiyle sonuçlandırılmıştır.

Doğanlar Mobilya (DGNMO): Çeşitli yazılı basın ve sosyal medya platformlarında Şirket ile aynı sektörde faaliyet gösteren şirket ve/veya şirketlerin Doğanlar Mobilya tarafından satın alacağına dair son günlerde yayımlanan haberlere istinaden; herhangi bir görüşmeye başlanılmadığı ve anılan satın alıma ilişkin alınmış bağlayıcı veya sonuçlanmış bir kararın bulunmadığı belirtilmiştir.

Erciyas Çelik Boru (ERCB): Şirketin %20 iştiraki olan Erciyas Vagon ve Ulaşım Araçları A.Ş. tam bölünme yöntemi ile yeni kurulan iki şirkete bölünmüştür. Yeni kurulan şirketlerin unvanları; Erciyas Lojistik Hizmetleri San. ve Tic. ve Erciyas Rail Raylı Ulaşım Araçları San.'dir. Tam bölünme ile yeni kurulan iki anonim şirketteki ortaklık yapısı aynen muhafaza edilecek olup, Erciyas Çelik Boru'nun her iki şirkette de %20 olacak şekilde iştirak durumu devam edecektir.

Flap Kongre Toplantı Hiz. (FLAP): Şirket pay başına brüt 0,065 TL (net 0,059 TL) temettü dağıtmayı planlamaktadır. Son kapanış fiyatına göre temettü verimi %0,52 olarak hesaplanmaktadır.

Sun Tekstil (SUNTK): Ticaret Bakanlığının Dış Ticaret Sermaye Şirketlerine İlişkin olarak Resmî Gazete 'de yayımlanan kararıyla, şirkete “Dış Ticaret Sermaye Şirketi” statüsü verilmiştir.

Gersan Eletrik (GEREL): Şirket ile Özbal İnşaat firması arasında, firmanın Güneş Enerji Santralleri projelerinin kurulumunda kullanılmak üzere, GES Panel Konstrüksiyon malzemeleri, Kablo Kanalları, Topraklama Şeriti ve Solar Kablo vb. ihtiyaçlarının şirket tarafından tedarik edilmesine yönelik yaklaşık olarak 100mn TL bedelli anlaşma yapılmıştır.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

SAVUNMA GAZETESİ