Sabah stratejisi

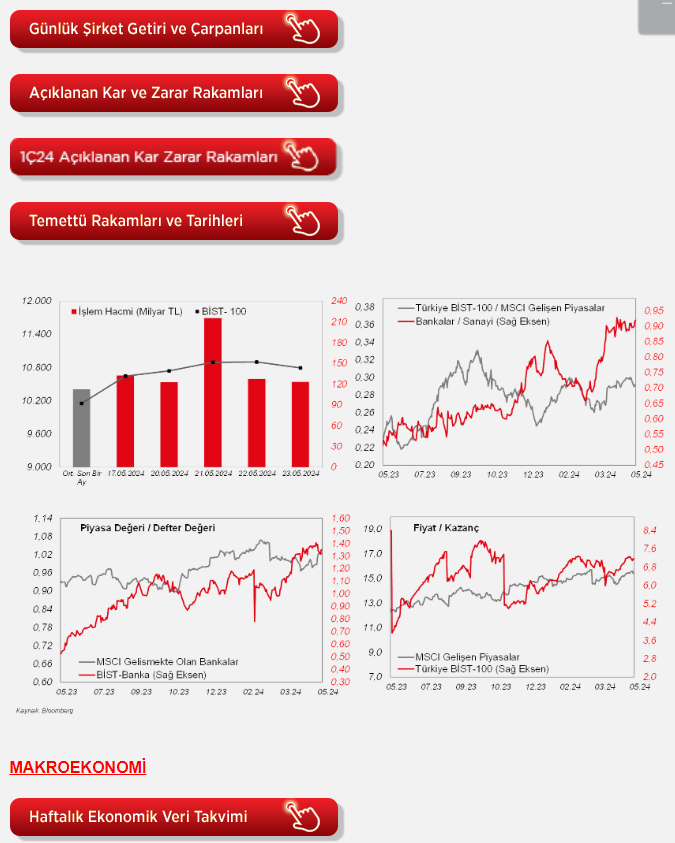

Önemli şirket finansallarının açıklandığı ortamda güne satıcılı başlayan BIST100 endeksi açılışta toparlanmaya çalışarak 10,9bin civarında hareket etmeye başladı.

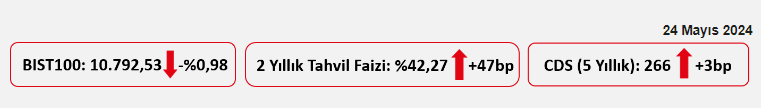

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Önemli şirket finansallarının açıklandığı ortamda güne satıcılı başlayan BIST100 endeksi açılışta toparlanmaya çalışarak 10,9bin civarında hareket etmeye başladı. Faiz değişikliğine gidilmeyen ve sıkı duruşun korunduğuna işaret eden TCMB kararı ile de net bir yön çizemeyen endeks seans sonunda özellikle Koç Grubu şirketlerine gelen satışların etkisiyle günü %1 kayıpla 10,8bin seviyesinin hafif altında tamamladı. BIST100'de düşen hisse sayısı 72 olurken, makroihtiyati ve likidite adımlarının da izlendiği günde Bankacılık endeksi %1,7 oranında geriledi. Göstergeler faizlerde ise yukarı yönlü harekeler gözlendi. Bu arada, haftalık (13 – 17 Mayıs haftasında) menkul kıymet istatistiklerine DIBS'e güçlü para girişi devam etti. Şu aşamada risk primimizi destekleyen kararlar bir yandan gelmeye devam ederken, makroihtiyati adımlar faizlerde kısmi yükselişe neden olmuş gözüküyor. Bu kapsamda, dün borsaya kapanışa doğru gelen satış bugün açılışta da sürebilir. Yurtdışında ise dün ABD'de iyi gelen veriler fiyatlamalarda belirleyici oldu. Veriye hassasiyetin yüksek olduğu ortamda söz konusu veriler, Fed'e yönelik beklenen faiz indirimlerinin sorgulanmasına neden oldu. Dow Jones %1,5 oranında düşerken, Nvidia'nın olumlu finansalları ile Nasdaq'taki düşüş daha az oldu. Bu sabah ise vadelilerde sınırlı yükselişler gözleniyor. Asya borsalarında ise satıcılı bir seyir var. Japonya hariç MSCI Asya pasifik endeksi %1 civarında geriliyor. Veri tarafında bugün ABD'de dayanıklı mal siparişleri öncü verisi ile mayıs ayına ilişkin Michigan Üniversitesi tüketici güven endeksi nihai rakamları izlenecek.

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal veren mayıs ayı S&P Global imalat ve hizmet sektörleri öncü PMI verileri takip edildi.

Buna göre, mayıs ayı S&P Global imalat sektörü nihai PMI verisi, firmaların yeni siparişlerindeki ve üretimindeki artışın etkisiyle 50 eşik seviyesinden 50,9 seviyesine yükselerek imalat sektörünün durağan seyirden yeniden büyümeye geçtiğine işaret etti, beklentiler ise 49,9 seviyesine gerilemesi yönündeydi.

Mayısta hizmet sektörü PMI verisi ise, yeni alınan işlerdeki güçlü toparlanmanın etkisiyle 51,3'ten 54,8 seviyesine yükselerek hizmet sektöründe büyümenin hızlandığına ve son bir yıldaki en güçlü büyümeye işaret etti, bununla birlikte son 16 ayda büyüme bölgesindeki seyrini sürdürdü.

Ayrıca ABD'de istihdam piyasası verilerinden, 18 Mayıs haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları, 223 bin kişi seviyesinden 215 bin kişi seviyesine beklentilerin üzerinde gerileyerek istihdam piyasasının sıkı olduğuna işaret etti, bunun yanında tarihsel ortalamaların altında düşük seviyelerde seyretti.

Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren mayıs ayı HCOB imalat ve hizmet sektörleri öncü PMI verileri takip edildi.

Buna göre, mayıs ayında finansal koşullardaki sıkılaşmanın ve zayıf seyreden talebin etkisiyle imalat PMI'lar, bölge genelinde İngiltere hariç daralma bölgesinde seyretti. Bu kapsamda, imalat PMI'lar, mayıs ayında Almanya'da 42,5'ten 45,4'e, Fransa'da 45,3'ten 46,7'ye ve Euro Bölgesi'nde 45,7'den 47,4'e yükselerek imalat sektöründe daralmanın hafif yavaşladığına işaret ederken, buna karşın İngiltere'de 49,1'den 51,3'e yükselerek imalat sektörünün yeniden daralma bölgesinden büyüme bölgesine geçtiğine işaret etti.

Mayısta hizmet PMI'lar ise, bölge genelinde Fransa hariç 50 eşik seviyesinin üzerinde büyüme bölgesinde gerçekleşti. Bu kapsamda hizmet PMI'lar, Almanya'da ise 53,2'den 53,9'a yükselerek hizmet sektöründe büyümenin hafif hızlandığına, İngiltere'de 55'ten 52,9'a gerileyerek hizmet sektöründe büyümenin hafif yavaşladığına işaret etti, Euro Bölgesi'nde ise bir önceki aya göre 53,3 seviyesinde yatay seyrederek hizmet sektöründe büyüme hızının korunduğuna işaret etti, buna karşın Fransa'da ise 51,3'ten 49,4 seviyesine gerileyerek hizmet sektörünün yeniden daralma bölgesine geçtiğine işaret etti.

Avrupa tarafında, Euro Bölgesi'nde mayıs ayı tüketici güven endeksi öncü verisi, -14,7 seviyesinden -14,3 seviyesine hafif toparlanarak Şubat 2022'den bu yana en yüksek seviyelerdeki seyrini sürdürmekle birlikte negatif bölgedeki zayıf seyrini sürdürdü.

Yurt içinde ise, TÜİK tarafından yayınlanan mevsim etkilerinden arındırılmış mayıs ayı tüketici güven endeksi, aylık bazda %0,1 oranında sınırlı artışla 80,46'dan 80,51 seviyesine hafif yükselerek yataya yakın seyretti ve böylece Haziran 2023'ten bu yana en yüksek seviyede kaydedildi.

Ayrıca TCMB'nin PPK toplantısı takip edildi. TCMB, politika faizini beklentilerle uyumlu olarak %50 seviyesinde sabit tuttu. Ayrıca karar metninde, ''parasal sıkılaştırmanın krediler ve iç talep üzerindeki etkilerinin yakından izlenmekte olduğu'' yinelenirken, ''parasal sıkılaştırmanın gecikmeli etkilerinin de göz önünde bulundurularak politika faizinin sabit tutulmasına karar verilmekle birlikte, enflasyon üzerindeki yukarı yönlü risklere karşı ihtiyatlı duruşun yinelendiği'' ifadesi korundu.

Bunun yanında, ''aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sıkı para politikası duruşunun sürdürüleceği''ne ilişkin ifade yinelendi.

Öte yandan, ''enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda ise para politikası duruşunun sıkılaştırılacağı'' vurgusunun yinelenmesi ise, enflasyon görünümünde ciddi bozulma riskinin oluşması halinde ek faiz artışlarına açık kapı bırakıldığına işaret etmeyi sürdürdü.

Ayrıca karar metninde, ''nisan ayında aylık enflasyonun ana eğiliminin sınırlı bir zayıflama kaydettiği ve yakın döneme ilişkin göstergelerin yurt içi talepte ilk çeyreğe kıyasla yavaşlamaya işaret ettiği'' belirtilmekle birlikte, ''tüketim malı ithalatının nisan ayında artarak cari işlemler dengesindeki iyileşmeyi sınırladığı'' ifade edilmekte.

Ayrıca TCMB'nin, ''makroihtiyati çerçevede sadeleşme ve piyasa mekanizmasının işlevselliğini artırma amacı kapsamında, menkul kıymet tesisi uygulamasının sonlandırıldığı” belirtilirken, ''son dönem kredi büyümesi ve mevduat gelişmeleri göz önünde bulundurularak, makro finansal istikrarı koruyacak ve parasal aktarım mekanizmasını destekleyecek ek adımların atılacağı” vurgulandı.

Diğer yandan, ''yurt içi ve yurt dışı yerleşiklerin Türk lirası finansal varlıklara talebiyle oluşan likidite fazlasının ilave tedbirlerle sterilize edileceği” ifade edilmekte.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, üretimin seyrine ilişkin olarak nisan ayına ilişkin dayanıklı mal siparişleri öncü verisi TSİ 17'de izlenecek. Ayrıca ABD'de mayıs ayına ilişkin Michigan Üniversitesi tüketici güven endeksi nihai verisi TSİ 17'de takip edilecek.

Avrupa tarafında, Almanya'da yılın ilk çeyreğine ilişkin GSYH büyüme nihai verisi TSİ 09'da takip edilecek. Almanya ekonomisi, çeyreklik bazda geçen yılın son çeyreğinde %0,5 oranında daralmanın ardından öncü verilere göre bu yılın ilk çeyreğinde %0,2 oranında büyüme sergileyerek kısmi toparlanma ile beklentilerin (%0,1) üzerinde performans kaydetmişti, yıllık bazda ise bir önceki çeyreğe benzer şekilde %0,2 oranında daralmıştı.

Yurt içinde ise, TSİ 11'de Kültür ve Turizm Bakanlığı tarafından nisan ayına ilişkin gelen yabancı ziyaretçi sayısı istatistikleri yayınlanacak.

Şirket haberleri

Anadolu Efes (AEFES, Nötr): Anadolu Efes'in 2024 yılı 1. çeyrek ana ortaklık net dönem karı önceki yılın aynı dönemine göre %4 artışla 3.141mn TL olarak açıklanmıştır. Şirketin 1Ç2023 ana ortaklık net dönem karı 3.025mn TL idi. Satış gelirleri 1Ç2024'de 1Ç2023'e göre %5 oranında artmış ve 43.562mn TL olmuştur. Şirketin brüt karı ise %11 artışla 15.600mn TL'ye ulaşırken, brüt kar marjı yıllık 1,8 puanlık artışla %35,8 seviyesinde gerçekleşmiştir. Operasyonel giderler aynı dönemde %17 oranında artış kaydederek 12.675mn TL olurken, diğer faaliyetlerden 211,6mn TL net gider kaydedilmiştir. Böylece şirketin faaliyet karı 2.714mn TL'yi göstermiştir. 1Ç2023'de faaliyet karı 3.087mn TL idi. Anadolu Efes'in FAVÖK'ü 2023'de %6 azalmış ve 5.341mn TL'ye gerilemiştir. FAVÖK marjı da 1,5 puan azalarak ve %12,3 olmuştur. Yatırım faaliyetlerinden gelirler net 22mn TL olmuştur. 2023'de özkaynak yöntemiyle değerlenen yatırımlardan ise 11,1mn TL gider kaydedilmiştir. Böylelikle finansman gideri öncesi faaliyet karı 2.725TL'yi göstermiştir. Finansman tarafında ise 1Ç2024 döneminde 653,3mn TL net gider kaydedilmiştir. 4.060mn TL'lik parasal kazanç (1Ç2023: 4.866mn TL parasal kazanç) sonrası vergi öncesi kar 6.132mn TL'ye ulaşmıştır. 986,7mn TL'lik vergi gideri ile birlikte 5.145mn TL'lik net dönem karı kaydedilmiş olup, bu tutarın içerisinde 2.004mn TL'si kontrol gücü olmayan paylara ait kar olduğu için ana ortaklık payına düşen net dönem karı 3.141mn TL olmuştur.

Koç Holding (KCHOL, Sınırlı Negatif): Koç Holding'in 1Ç2024 ortaklık net dönem karı 1.354mn TL olarak açıklanmıştır. Holding 1Ç2023'te 10.693mn TL ana ortaklık net dönem karı açıklamıştı. Koç Holding'in finans-dışı grup şirketlerinin satış gelirlerinin toplamından oluşan kombine gelirleri 1Ç2024'de bir önceki yılın aynı dönemine göre %5,5 oranında artarken (586.100mn TL), faaliyet karı de aynı dönemde %30,7 oranında azalarak 24.521mn TL olarak gerçekleşmiştir. Finans dışı grubun toplam karı da %41,5 oranında düşüş kaydetmiş ve 4.946mn TL olmuştur. Bu grupta özellikle enerji kategorisinde zarar yazılması toplam karın aşağı gelmesinde etkili olmuştur. Tüpraş'ın karı, dayanıklı iç talep ve sabit enerji fiyatlarına rağmen, ürün marjlarında yıllık bazda zayıflama, ayrıca çeyreklik iyileşmeye rağmen yıllık bazda daralan ham petrol fiyat farkları ve Mart 2024'te başlayan RUP bakımı nedeniyle gerilemiştir. Finans kategorisinin, Koç Holding'in konsolide karına etkisi 1Ç2024'de 3.592mn TL zarar seklindedir (1Ç2023:2.236mn TL kar). Yapı Kredi ve finans iş kolunun karlılığı zorlu makro koşullar ve parasal kayıp etkisinde kalmıştır. Finans segmentinde 1Ç2024'te parasal kayıp 14,1 milyar TL'yi göstermiştir. Holding'in solo net nakit pozisyonu 2023 sonundaki 23.402mn TL'den 2024 Mart ayı sonunda 25.075mn TL'ye (777mn USD) yükselmiştir. Buna karşın, bankacılık dışı 2023 Aralık sonunda 0,2x olan Net borç/FAVÖK oranı da 2024 Mart ayı sonunda 0,3x seviyesine yükselmiştir. Holding'in 2023 yılsonundaki 1,3x seviyesindeki finans dışı cari oranı da 2024 Mart sonunda yine aynı seviyede gerçekleşmiştir.

Migros (MGROS, Sınırlı Negatif): Migros'un 1Ç2024 ana ortaklık net dönem karı geçtiğimiz yılın aynı dönemine göre %48,3 oranında azalarak 1.242mn TL seviyesinde gerçekleşmiştir. Geçtiğimiz yılın aynı döneminde 2.400mn TL ana ortaklık net dönem karı gerçekleşmişti. Aynı dönemde satış gelirleri %11,6 artarak 52.406mn TL'ye yükselirken, brüt kar ise %14,6 artışla 10.665mn TL'yi göstermiştir. Brüt kar marjı da 0,5 puan artışla %20,4 olarak gerçekleşmiştir. 2024 yılı birinci çeyrekte operasyonel giderler %20,8 oranında artmış ve 11.845mn TL'yi göstermiştir. Diğer faaliyetlerden 2.076mn TL net gider kaydeden şirketin faaliyet zararı 3.256mn TL olmuştur. Şirketin FAVÖK'ü 1Ç2024'de yıllık %36,8 oranında azalarak 653mn TL olmuştur. FAVÖK marjı ise yıllık olarak 1 puan azalışla ve %1,2 seviyesinde gerçekleşmiştir. Finansman tarafında net gider 648,5mn TL'yi göstermiştir. Net parasal pozisyonlara ilişkin 5.789mn TL kazanç (1Ç2023:4.952mn TL kazanç) kaydedilmiştir. 614mn TL'lik vergi gideri sonrası net dönem karı 1.266mn TL olarak gerçekleşmiştir. Azınlık payları çıkarılınca ana ortaklık net dönem karı 1.242mn TL olarak gerçekleşmiştir.

Europower Enerji (EUPWR, Nötr): Şirketi, bölgedeki faaliyetlerini genişletmek amacıyla Azerbaycan'da şube açmaya karar vermiştir.

Girişim Elektrik Sanayi (GESAN, Nötr): Şirket, Romanya ve civar ülkelerde, başta yenilenebilir enerji santralleri ile yüksek gerilim trafo merkezleri inşasında faaliyet göstermek üzere, %100 bağlı ortaklık olarak Romanya'da şirket kurulmasına karar vermiştir.

Türk Telekom (TTKOM, Nötr): S&P Global Ratings (S&P), Türk Telekom'un uzun vadeli ihraççı kredi notunu ve öncelikli teminatsız borç ihraç notunu 'B+'dan 'BB-'ye yükseltti. Türk Telekom'un uzun vadeli ihraççı kredi notu görünümünü pozitif olarak korudu. Ayrıca S&P, Türk Telekom'un Mayıs 2029'da vadesi dolacak 500 milyon dolarlık sürdürülebilir tahviline de 'BB-' notu verdi.

Ziraat GYO (ZRGYO, Sınırlı Pozitif): Mülkiyeti Ziraat Finans Grubu üyesi Kazakhstan Ziraat International Bank'a ait Almaty şehrindeki 4.769m² yüzölçüme sahip arsa niteliğindeki taşınmazın, Şirketin bağlı ortaklığı TOO Ziraat GYO Kazakhstan tarafından satın alınmasına ilişkin yerel prosedürler tamamlanmış ve satın alma işlemi gerçekleştirilmiştir. Söz konusu taşınmaz üzerinde toplam 42.589m² inşaat alanına sahip, 3 bodrum ve 12 normal kattan oluşan banka şubesi ve iş merkezi/plaza projesi geliştirmesine ilişkin olarak inşaat süreci başlatılmıştır.

Diğer şirket haberleri

Bor Şeker (BORSK): Ticaret Bakanlığı tarafından 2024 yılında şirkete verilen ihracat izni %318 artarak 20.977,36 tona ulaşmıştır. Daha önce verilen izin kapsamında 136,7mn TL ihracat geliri elde edilmiştir.2023/24 pazarlama dönemi için verilmiş olan izinler dahilinde şeker ihracat süreçleri devam etmektedir.

Cvk Maden (CVKMD): 23.05.2024 tarihli UMREK Kodlu Maden Rezerv Raporu'na göre; şirketin Balıkesir İli Sarıalan Mevkii Altın Madeni Sahası'nın toplam görünür rezerv miktarı 538.625 ons, toplam muhtemel rezerv miktarı ise 25.156 ons olarak hesaplanmıştır. Devam eden Ar-Ge sondajları neticesinde maden rezervlerinde oluşacak değişiklikler periyodik aralıklarla kamuoyuna duyurulacaktır.

Ebebek Mağazacılık (EBEBK): Şirket 1Ç2024'te 52mn TL ana ortaklık net dönem karı açıklamıştır. Geçen yılın aynı döneminde 200mn TL net dönem karı kaydedilmişti. Şirket'in satış gelirleri bir önceki yılın aynı dönemine göre %12,3 oranında artarak 3.557mn TL'ye yükselirken, brüt kar %45,3 oranında yükseliş kaydetmiş ve 1.057mn TL'yi göstermiştir. Aynı dönemde operasyonel giderler ise %32,6 oranında artarak 1.045mn TL olmuştur. Şirketin 1Ç2024'te diğer faaliyetlerden net gideri yıllık 142mn TL artarak 199mn TL olarak gerçekleşmiştir. Böylelikle şirketin faaliyet zararı 187mn TL'yi göstermiştir. Şirket'in 1Ç2024 FAVÖK'ü geçen yılın aynı dönemine göre %292 oranında artışla 128mn TL olurken, FAVÖK marjı 2,6 puan yükselerek %3,6 seviyesinde gerçekleşmiştir. Yatırım faaliyetlerinden 18mn TL'lik net gelir kaydedilirken, şirketin 1Ç2024'teki net finansman gideri 111mn TL olmuştur. 425mn TL'lik parasal kazanç (1Ç2023: 495mn TL parasal kazanç) ve 91mn TL'lik net vergi giderinin ardından şirketin ana ortaklık net dönem karı 52mn TL olarak gerçekleşmiştir.

Forte Bilgi İletişim (FORTE): Şirket, Havelsan'dan Millî Savunma Bakanlığı Bilgi Sistemi Modernizasyonu Projesi Sunucu Sanallaştırma Platformu Ek Lisans ve Bakım Destek Alımı işi kapsamında sipariş almıştır. Sipariş bildirimi şirkete ulaşmış olup, sipariş bedeli KDV hariç 3,7mn USD'dir.

Sanica Isı (SNICA): Şirket, PP-R borularının kalitesinin İspanya'ya ihraç edilebilecek seviyede olduğunu kanıtlayan Aenor ürün kalite belgesini almaya hak kazanmıştır.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

SAVUNMA GAZETESİ