Sabah stratejisi

Bugün yurtiçinde TÜİK Haziran ayına ait enflasyon verileri takip edilecek. Beklenti TÜFE’nin yıllık %72,6 aylık ise %2,2 oranında artış göstermesi yönünde.

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

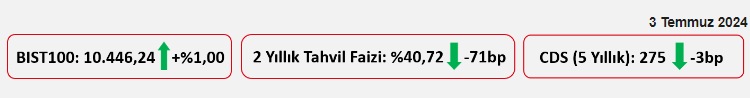

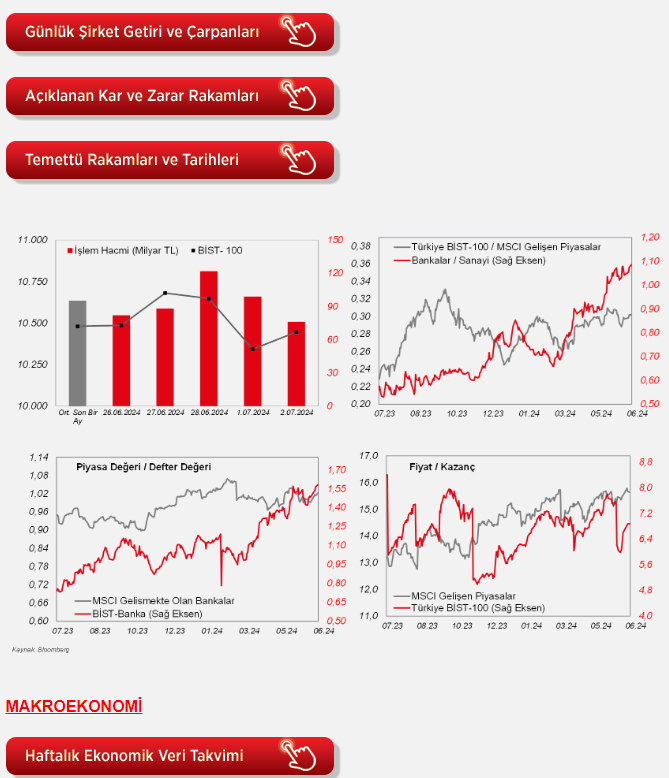

Bugün yurtiçinde TÜİK Haziran ayına ait enflasyon verileri takip edilecek. Beklenti TÜFE'nin yıllık %72,6 aylık ise %2,2 oranında artış göstermesi yönünde. Ayrıca TCMB Para Politikası Kurulunun toplantı özetini yayımlayacak. Banka son toplantısında politika faizini beklentilere uygun olarak %50 seviyesinde sabit bırakmıştı. Piyasalar tarafında dün 10.265 – 10.446 seviyeleri aralığında hareket eden BIST100, özellikle kapanışa doğru gelen alımlarla günü gün içi en yüksek seviyesinden %1 oranında artışla tamamladı. Endekste 72 hisse günü artıda tamamladı. Puan bazlı endekse en fazla katkı yapan hisseler olarak ISCTR, TCELL ve AKBNK öne çıkarken; TUPRS, KCHOL ve EREGL ise puan bazlı endekste en fazla negatif etki eden hisseler oldu. Hacmin görece düşük gerçekleştiği günde yükseliş endeks geneline yayıldı. BIST100'ün bugüne de alıcılı bir görünümle başlamasını beliyoruz. Yurtdışında ise ABD'de JOLTS verileri beklentilerin üstünde açıklandı. Ayrıca, Fed Başkanı Powell'ın ve ECB Başkanı Lagarde'ın ortak katılım sağladığı forumda faiz açıklamaları öne çıktı. Powell, enflasyon düşüşü eğiliminin yeniden başladığı gözlemlense de %2 hedefi için daha temkinli olunmalı ifadelerini kullandı. Öte yandan Lagarde ise ECB'nin doğru adımlarla birlikte enflasyonla mücadelede çok yol kat ettiğini belirtti. Bu sabah yurtdışı piyasalardaki fiyatlamalara bakıldığında, ABD vadelileri hafif satıcılı seyrederken, Japonya Hariç MSCI Asya Pasifik endeksi %0,6 oranında yükseliyor. Dün ABD borsaları günü artıda kapatmışlardı. Yurtdışı veri takviminde ABD'de Fed FOMC Toplantı Tutanakları, ADP verisi ve PMI verileri takip edilecek.

ABD tarafında istihdam piyasası verilerinden, mayıs ayı JOLTS açılan iş sayısı verisi, hafif düşüş beklentilerine karşın 7,92 milyondan 8,14 milyon seviyesine yükseldi ve firmaların iş gücü talebinin kısmi hızlandığına işaret etti.

Bunun yanında, ECB'nin para politikasına yön veren verilerden Euro Bölgesi'nde haziran ayına ilişkin öncü TÜFE verisi açıklandı. Euro Bölgesi'nde manşet TÜFE'nin aylık bazda artış hızı haziranda beklentilerle uyumlu olarak bir önceki aya benzer şekilde %0,2 seviyesinde gerçekleşerek son beş ayın en düşük seviyesinde kaydedilirken, yıllık bazda ise %2,6'dan %2,5 seviyesine hafif geriledi ve böylece ECB'nin %2'lik hedefine kademeli biçimde ilerlediğine işaret etti. Bölgede çekirdek TÜFE ise, yıllık bazda haziranda bir önceki aya benzer şekilde %2,9 seviyesinde gerçekleşti, beklentiler ise %2,8 seviyesine hafif gerilemesi yönündeydi.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, piyasaların odak noktasında, TSİ 21'de Fed'in haziran ayı FOMC toplantısına ilişkin tutanaklarının yayınlanması olacak. Fed, haziran ayı toplantısında beklentilerle uyumlu olarak federal fonlama faiz aralığını %5,25-%5,50 bandında sabit tutmuştu ve böylece üst üste yedi toplantıda faizleri değiştirmemişti, kararın oybirliğiyle alındığı görülmüştü. Fed, karar metninde, enflasyonun %2 hedefine sürdürülebilir şekilde ulaşıldığına dair daha fazla güvene sahip olana kadar faizleri düşürmenin uygun olmasının beklenmediği belirtilmişti. Fed Başkanı Powell da, son açıklanan enflasyon verilerini ilerleme olarak gördüklerini, ancak para politikasını gevşetmeye başlamalarına izin verecek güvene sahip olduklarını düşünmediklerini ve güven kazanmak için daha fazla iyi veri görmeleri gerektiğini belirtmişti. Bunun yanında, Fed'in yeni faiz patikası ve makroekonomik projeksiyonları da yayınlanmıştı. Buna göre, Fed federal fon faiz oranına ilişkin medyan tahminler, bu yıl sonu için %4,6'dan %5,1'e ve 2025 yılı için %3,9'dan %4,1'e yukarı yönlü revize edilirken, 2026 yılı için ise %3,1 seviyesinde korunmuştu. Böylece 2024 yılında 25 baz puanlık faiz indirimi beklentisi oluşmuştu. 2025 ve 2026 yıllarında ise 100 baz puanlık indirim beklentisi oluşmuştu, böylece gelecek üç yılda toplam 225 baz puanlık faiz indirimi beklenmekteydi. Swap piyasasında ise mevcut durumda bu yıl için 2 adet 25 baz puanlık faiz indirimi beklenmekte. Bu kapsamda, Fed'in yayınlanacak toplantı tutanaklarında, Fed'in gelecek dönem para politikasına ve olası faiz indirimlerine yönelik yeni ipuçları aranacak.

Ayrıca ABD'de ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan haziran ayı S&P Global hizmet sektörü nihai PMI verisi ile ISM imalat dışı endeksi haziran ayı verisi takip edilecek.

Bunun yanında, ABD'de istihdam piyasası verilerinden, haziran ayı ADP özel sektör istihdam verisi TSİ 15.15'te izlenecek. Diğer yandan, ABD'de istihdam piyasası verilerinden, 29 Haziran haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları verisi TSİ 15.30'da izlenecek.

Öte yandan, ABD'de üretimin seyrine ilişkin olarak mayıs ayına ilişkin dayanıklı mal siparişleri nihai verisi ve fabrika siparişleri verisi TSİ 17'de izlenecek. Ayrıca ABD'de mayıs ayı dış ticaret dengesi verisi TSİ 15.30'da izlenecek.

Bunun yanında, ECB Başkanı Lagarde'ın TSİ 17.15'te konuşması, Banka'nın para politikasına ilişkin olası yeni sinyaller bakımından takip edilecek.

Ayrıca Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren haziran ayı HCOB hizmet sektörü nihai PMI verileri takip edilecek. Öte yandan, Euro Bölgesi'nde mayıs ayı ÜFE verisi TSİ 12'de takip edilecek.

Yurt içinde ise, TSİ 10'da TÜİK tarafından haziran ayı TÜFE ve ÜFE verileri yayınlanacak. Mayıs ayında TÜFE, aylık bazda piyasa beklentisi olan %3 seviyesinin üzerinde %3,37 artmıştı (ocak ayında aylık bazda %6,70 artış ile son beş ayın en yüksek seviyesinde kaydedilmişti, şubatta %4,53, martta %3,16 ve nisanda ise %3,18 seviyesinde gerçekleşmişti), TÜFE yıllık bazda ise %69,80'den %75,45 seviyesine yükselmişti ve böylece Kasım 2022'den bu yana en yüksek seviyelerdeki seyrini sürdürmüştü, beklentiler ise yıllık TÜFE'nin %74,80 seviyesine yükselmesi yönündeydi. ÜFE ise mayısta aylık bazda %3,60'tan %1,96 seviyesine yavaşlayarak son beş ayın en düşük seviyesinde gerçekleşmişti (ocak ayında aylık %4,14 seviyesinde gerçekleşirken, şubatta %3,74, martta %3,29 seviyesinde kaydedilmişti). Yıllık bazda ÜFE ise, mayıs ayında %55,66'dan %57,68 seviyesine yükselmişti ve böylece Nisan 2023'ten bu yana en yüksek seviyelerdeki seyrini sürdürmüştü. Haziran ayında ise Bloomberg Anketi'ne göre TÜFE'nin, aylık medyan %2,20 seviyesinde gerçekleşmesi ve yıllık bazda ise medyan %72,60 seviyesinde gerçekleşerek mayıs ayındaki zirve seviyeden gerilemesi bekleniyor.

Ayrıca TSİ 14'te TCMB'nin geçen haftaki Para Politikası Kurulu (PPK) toplantısına ilişkin özeti yayınlanacak.

Şirket haberleri

Zorlu Enerji (ZOREN, Nötr): Şirket'in 1Ç2024 ana ortaklık net dönem karı 2023'ün aynı çeyreğine göre %13,9 oranında azalarak 3.516mn TL olarak açıklanmıştır. Şirket, 2023 yılının aynı çeyreğinde 4.081mn TL ana ortaklık net dönem karı kaydetmişti. Şirketin satış gelirleri bir önceki yılın aynı dönemine göre %41,3 oranında azalmış ve 5.218mn TL olmuştur. Aynı dönemde brüt karı %64,3 oranında azalarak 602mn TL'ye gerilemiştir. Brüt kar marjı ise 7,4 puan azalışla %11,5 olarak gerçekleşmiştir. Bu dönemde operasyonel giderler %10,3 oranında artmış ve 470mn TL'yi göstermiştir. Diğer faaliyetlerden ise 1Ç2024'te net 128mn TL'lik gelir kaydedilmiş ve bunlara bağlı olarak da 260mn TL faaliyet karı oluşmuştur. Şirket'in 1Ç2024 FAVÖK'ü geçen yılın aynı dönemine göre %48 oranında gerileyerek 1.301mn TL olurken, FAVÖK marjı ise %24,9 seviyesinde gerçekleşmiştir. Şirket bu dönemde yatırım faaliyetlerinden bağlı ortaklık satış karı (Zorlu Enerji Dağıtım) kaynaklı olarak 3.697mn TL'lik gelir kaydetmiştir. Diğer taraftan 1Ç2024'de kur farkı nedeniyle net finansman giderleri 3.172mn TL olmuştur. Bu dönemde 494mn TL parasal kazanç (1Ç2023: 2.741mn TL parasal kazanç) açıklamıştır. 648mn TL'lik vergi geliri sonrasında şirketin 1Ç2024 ana ortaklık net dönem karı 3.516mn TL olarak gerçekleşmiştir.

Türk Hava Yolları (THYAO, Nötr): Şirket, 4 adet Boeing 777 kargo uçağı sipariş etti. Bu siparişle birlikte Şirket, 777 kargo uçağı filosunu üçe katlayacak ve kargo kaldırma kapasitesine 408 metrik ton ekleyecektir. (Kaynak: Matriks)

Diğer şirket haberleri

Büyük Şefler BigChefs (BIGCH): Şirket tarafından dün yayımlanan yatırımcı sunumunda 2024 FAVÖK Marjı Hedefi %24 olarak açıklanmıştır.

Biotrend Enerji (BIOEN): Şirket, yapmış olduğu yatırımcı toplantısında elektrik gelirlerinin artmasını ve 2024 yılı hasılatında geçen yıla göre %30'luk büyüme beklediklerini açıklamıştır. Ek olarak yılsonunda 5mn USD'lik Karbon satışı hedeflenmektedir. Ayrıca 2029 yılına kadar 1 milyar USD'lik yatırım yapmayı planladıklarını belirtmiştir.

Doğanlar Mobilya (DGNMO): Şirket'in haziran ayı içerisinde; Doğtaş markasının toplam 6 adet mağaza açılışı, Kelebek markasının toplam 3 adet mağaza açılışı, Lova markasının toplam 2 adet mağaza açılışı gerçekleşmiştir. 30 Haziran 2024 tarihi itibari ile satış noktası sayısı yurtiçinde 650, yurtdışında 113 olmak üzere 763 satış noktasına ulaşmıştır.

Kızılbük GYO (KZBGY): Marmaris'te bulunan Sinpaş Kızılbük Thermal Wellness Resort projede 01 Haziran 2024 – 30 Haziran 2024 tarihleri arasında 115 adet devremülkün satışı gerçekleştirilmiş olup, bu satışlardan 67mn TL ön satış cirosu elde edilmiştir. Projede bugüne kadar toplam 27.496 adet devremülk satışı gerçekleştirilmiş olup sözleşmesi yapılmıştır. Yapılan devremülk satışlarına ilişkin toplam KDV hariç 6.220mn TL ön satış cirosu elde edilmiştir.

Orge Enerji (ORGE): Şirket'in 29.04.2024 tarihinde açıkladığı İstanbul Havalimanı MRO (Bakım-Onarım) Tesisleri Hangar A-B Projesi'nin Elektrik Tesisat İşlerinin yapımına yönelik olarak verdiği 3,9mn USD+KDV ve 118mn TL+KDV (29.04.2024 tarihli TCMB döviz kuru ile 244,3mn TL+KDV) tutarındaki teklife ilişkin İşveren Kalyon İnş. San.ve Tic. A.Ş. ile sözleşme görüşmelerinde imza süreci tamamlanmıştır. İşin 30.09.2025 tarihine kadar bitirilmesi planlanmaktadır.

Papilon Savunma (PAPIL): Şirket'in mevcut 34,4mn TL olan çıkarılmış sermayesinin, 171,9mn TL artırılarak, bir defaya mahsus olmak üzere 150mn TL olan kayıtlı sermaye tavanının aşılarak, 206,3mn TL'ye yükseltilmesine, Şirket sermayesinin %500 oranında bedelsiz olarak artırılması kapsamında ihraç edilecek, 171,9mn TL nominal değerli 171.875.000 adet payın, pay sahiplerine Şirket sermayesindeki mevcut payları oranında bedelsiz olarak dağıtılmasına karar verilmiştir.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

SAVUNMA GAZETESİ