Sabah stratejisi

Yurtdışı piyasalarda bu haftanın öne çıkan gelişmesi çarşamba günkü Fed faiz kararı. Fed’in faizi sabit bırakması beklenirken, ilave sıkılaştırma mesajını vermeye devam edebileceği olasılıklar arasında.

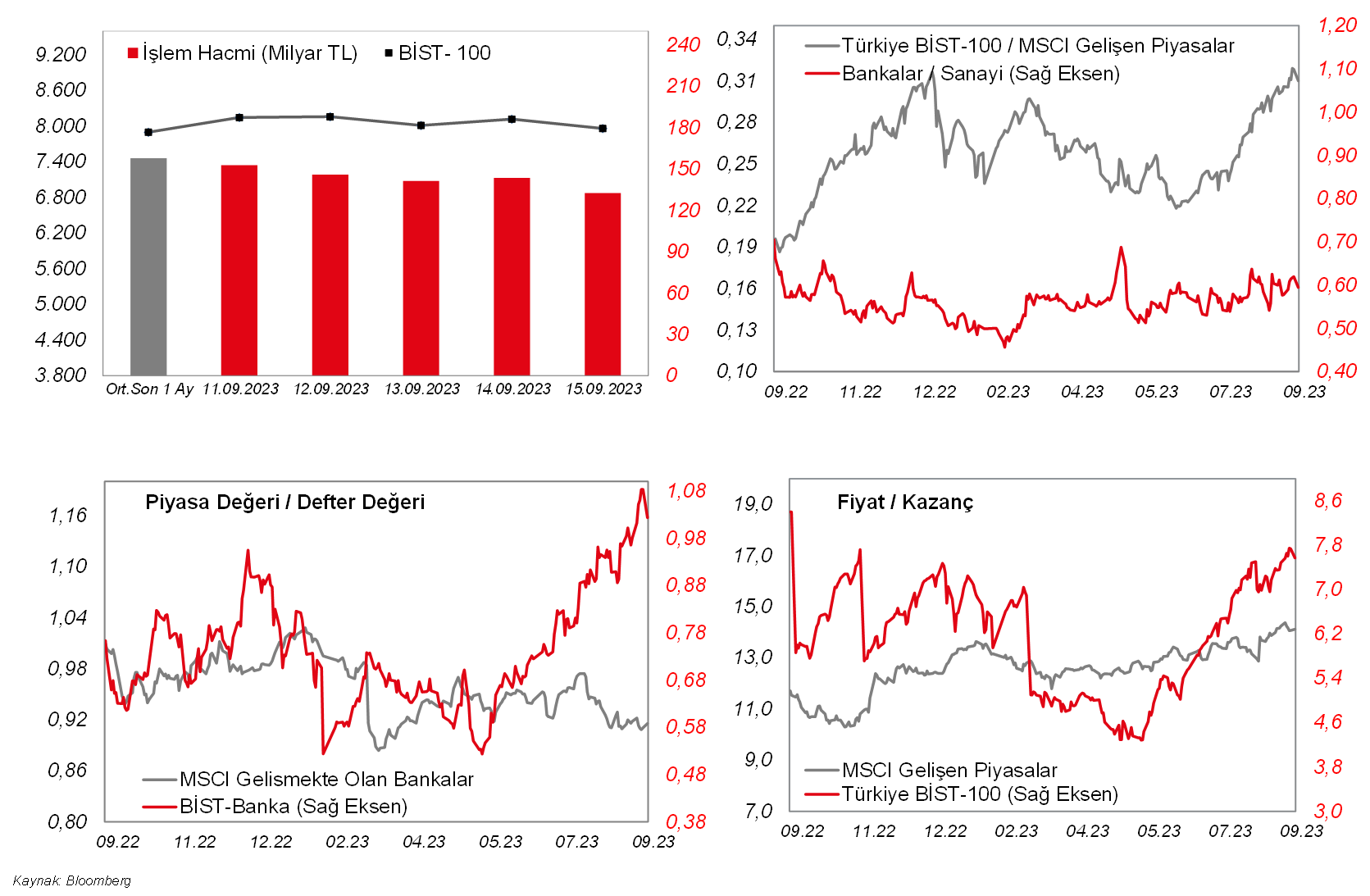

Yurtdışı piyasalarda bu haftanın öne çıkan gelişmesi çarşamba günkü Fed faiz kararı. Fed'in faizi sabit bırakması beklenirken, ilave sıkılaştırma mesajını vermeye devam edebileceği olasılıklar arasında. Nitekim ABD'den son gelen veriler ekonominin dirençli olduğuna işaret ediyor. Piyasa, bu yıl sonuna kadar Fed'den faiz artışını yaklaşık %40 ihtimalle fiyatlıyor. Geçen hafta ECB faiz artışına gitse de faiz artışının durabileceğine yönelik sinyaller vermişti. Bu da EUR üzerine baskı yapmıştı. Cuma günü eksi bölgede kapatan ABD borsaları bu sabah vadelilerde hafif artıda seyrediyor. Avrupa vadelileri de hafif eksideyken, Japonya hariç MSCI Asya Pasifik endeksi ise %0,7 civarında geriliyor. Öte yandan, paritelerde genel olarak sakin bir görüntü var. Yurtiçi tarafta ise politika faizini 500 baz puan faiz artırarak %30'a çıkarması beklenen TCMB toplantısı perşembe günü takip edilecek. Diğer yandan, Cumhurbaşkanı Erdoğan BM Genel Kurulu'na katılmak üzere hafta sonunda gittiği New York'ta temaslarda bulunacak. Bu arada, Bloomberg'te bu sabah çıkan habere göre Çinli e-ticaret devi Alibaba'nın, Türkiye'ye önümüzdeki dönemde 2 milyar dolarlık yatırım yapmayı planladığına yönelik çıkan haber önemli. Yaşanan ciddi yükselişlerin ardından, geçen hafta %4,4 oranında değer kaybederek seçimlerden sonraki en yüksek düşüşü gösteren BIST100 tarafında ise düzeltme isteğinin biraz daha sürebileceğini düşünüyoruz. Ülke risk primimizin 400'ün altında çok fazla uzaklaşmaması ve TCMB'nin açıkladığı akım verilerde üç aya kadar vadeli mevduatlarda faizin %40'ın üzerine çıkması borsada bir miktar baskı unsuru olabilir ki teknik görüntü de düşüşe elverişli.

MAKROEKONOMİ

ABD'de sanayi üretimi, aylık bazda temmuzda %0,7 oranında artışın ardından ağustosta %0,4 artışla beklentilerin (%0,1 artış) üzerinde artış kaydetti ve böylece yükselişini ikinci aya taşıdı. Kapasite kullanım oranı ise ağustosta yatay seyretme beklentilerine karşın %79,5'ten %79,7 seviyesine yükseldi ve böylece son dört ayın en yüksek seviyesinde kaydedildi.

ABD'de New York Fed Empire State imalat sanayi endeksi eylül ayında -19 seviyesinden 1,9 seviyesine beklentilerin üzerinde yükselişle imalat sanayinin yeniden büyüme bölgesine geçtiğine işaret etti.

Bunun yanında, ABD'de eylül ayına ilişkin Michigan Üniversitesi tüketici güven endeksi öncü verisi, 69,5'ten 67,7 seviyesine beklentilerin (69) üzerinde geriledi.

Yurt içinde ise, TCMB tarafından eylül ayına ilişkin Piyasa Katılımcıları Anketi yayınlandı.

Katılımcıların, bu yıl sonu TÜFE beklentisini, %59,46 seviyesinden %67,22'ye belirgin şekilde yukarı yönlü revize ettiği görülürken, 12 ay sonrasına ilişkin yıllık enflasyon beklentisini %42,01'den %44,94 seviyesine ve orta vadeli TÜFE beklentilerinden 24 ay sonrasına ilişkin yıllık enflasyon beklentisini ise %22,54'ten %23,87 seviyesine daha sınırlı yukarı yönlü revize ettikleri gözlenmekte.

Piyasa katılımcılarının aylık enflasyon beklentisine baktığımızda; eylül ayında %5,14 artış sonrası ekim ayında %4,42 ve kasım ayında ise %3,73 artış öngörülmekte. Neticede anket katılımcılarının beklentileri, yıllık bazda TÜFE'nin haziran ayında %38,21 seviyesiyle bu yılın en düşük seviyesine gerilemesinin ardından temmuzda artışa geçerek %47,83 seviyesine ve ağustosta %58,94 seviyesine yükselmesi sonrasında yükselişini sürdüreceği yönünde. Bu kapsamda, aylık beklentilere göre yıllık TÜFE'nin eylül ayında %62,13 seviyesine yükselmesinin ardından, ekim ayında %63,50 seviyesine ve kasımda da %64,84 seviyesine yükselmesi beklenmekte.

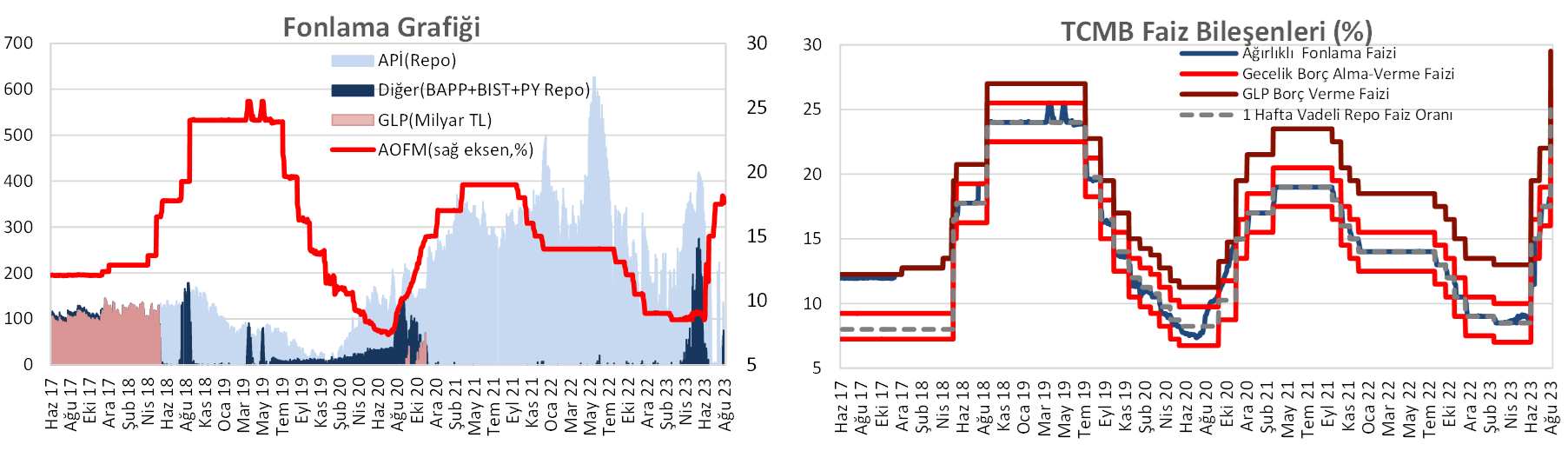

Ayrıca politika faizinin TCMB'nin bu haftaki faiz toplantısında %25'ten ortalamada %30 seviyesine yükseltilmesi beklenirken, 3 ay sonrasında ise ortalamada %34,73 seviyesine ulaşması bekleniyor.

Piyasa katılımcılarının bu yıl sonu için büyüme beklentisinin, %3,70'ten %3,92 seviyesine hafif yukarı yönlü revize edildiği gözlenmekte, buna karşın gelecek yılki büyüme beklentisinin ise %4,04'ten %3,80 seviyesine aşağı yönlü güncellemeyle birlikte 12 aylık dönemin ardından %4 seviyesinin altına çekildiği görülmekte.

Cari açık beklentisi bu yıl sonu için 43,6 milyar USD'den 44,3 milyar USD'ye hafif yukarı yönlü revize edilirken, gelecek yıl sonu cari açık beklentisi ise 30,6 milyar USD'den 33,9 milyar USD'ye kısmi yukarı yönlü revize edilmiş.

Ayrıca Hazine ve Maliye Bakanlığı tarafından ağustos ayı Merkezi Yönetim bütçe dengesi verisi yayınlandı. Bütçe dengesi, ağustos ayında aylık bazda bütçe gelirlerinin %21,7 oranındaki artışla 614 milyar TL'ye yükselmesi ve bütçe giderlerinin aylık %23,4 artışla 562,7 milyar TL'ye yükselmesiyle aylık 51,3 milyar TL fazla verdi, temmuzda da 48,6 milyar TL fazla verilmişti, böylece son iki ayda fazla verilmiş oldu. Bütçe aylık bazda haziranda ise 219,6 milyar TL ile rekor seviyede açık kaydetmişti. 12 aylık kümülatif bütçe açığı ise, ağustosta 606,9 milyar TL'den 559,2 milyar TL'ye gerilerken, bütçe açığı/GSYH oranı da %3,2 seviyesinden %2,9'a geriledi. (GSYH için 2023 yılı 2. çeyrek kümülatif verileri baz alındı).

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, piyasaların odak noktasında, çarşamba günü Fed'in faiz kararı ve Fed Başkanı Powell'ın konuşması olacak. Ayrıca Fed'in yeni makroekonomik projeksiyonları da yayınlanacak. Fed temmuz ayındaki toplantısında, faizleri beklentilerle uyumlu olarak 25 baz puanlık artışla federal fonlama faiz aralığını %5,25-%5,50 bandında yükseltmişti, kararın oybirliğiyle alındığı görülmüştü. Bununla birlikte karar metninde, daha fazla faiz artışına ilişkin sinyal verilirken, enflasyonu düşürmek için ilave sıkılaştırmanın ölçüsünün değerlendirileceği belirtilmişti. Swap piyasasında Fed'in bu haftaki toplantısında faizleri sabit tutmasına neredeyse kesin gözle bakılıyor. Cuma günü ayrıca ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan eylül ayı S&P Global imalat ve hizmet sektörleri öncü PMI verileri takip edilecek. Bunun yanında, konut piyasası verilerinden, yarın ağustos ayı konut başlangıçları ve gelecek döneme ilişkin konut talebinin bir göstergesi olan inşaat izinleri verileri ve perşembe günü ise ağustos ayı ikinci el konut satışları verisi izlenecek. Öte yandan, istihdam piyasası verilerinden, perşembe günü haftalık yeni işsizlik maaşı başvuruları verisi izlenecek.

Avrupa genelinde de son ekonomik görünüme ilişkin bilgi verecek olan eylül ayı HCOB imalat ve hizmet sektörleri öncü PMI verileri takip edilecek. Ayrıca ECB'nin ve BoE'nin para politikasına yön verecek olan enflasyon verilerinden, yarın Euro Bölgesi'nde ağustos ayı nihai TÜFE verileri ve çarşamba günü ise İngiltere'de ağustos ayı TÜFE verileri takip edilecek. Diğer yandan, çarşamba günü Almanya'da ağustos ayı ÜFE verisi izlenecek. Ayrıca perşembe günü Euro Bölgesi'nde eylül ayına ilişkin tüketici güveni öncü verisi takip edilecek.

Diğer yandan, perşembe günü İngiltere Merkez Bankası'nın (BoE) faiz kararı takip edilecek. Banka'nın bu haftaki toplantısında ise politika faiz oranını 25 baz puanlık artışla %5,50 seviyesine yükseltmesi bekleniyor.

Asya tarafında ise, yarın Çin Merkez Bankası'nın faiz kararı bulunmakta. Banka'nın yarınki toplantısında 1 ve 5 yıllık LPR oranlarını sabit tutarak faiz indirimlerinin etkilerini gözlemlemesi bekleniyor. Cuma günü bunun yanında, Japonya Merkez Bankası'nın (BOJ) faiz kararı takip edilecek. Banka'nın politika faiz oranını -%0,10 seviyesinde sabit tutması bekleniyor.

Yurt içinde ise, bugün temmuz ayı uluslararası yatırım pozisyonu istatistikleri ve konut fiyat endeksi verisi, çarşamba günü ağustos ayı yurt dışı üretici fiyat endeksi (YD-ÜFE) verisi, perşembe günü temmuz ayı tarımsal girdi fiyat endeksi ve eylül ayı tüketici güven endeksi verisi ve cuma günü ise ağustos ayı gelen yabancı ziyaretçi sayısı istatistikleri takip edilecek. Öte yandan, perşembe günü TCMB'nin PPK toplantısı izlenecek.

Mevsim etkilerinden arındırılmış ağustos ayı tüketici güven endeksi, aylık bazda %15,1 oranında azalışla 80,1 seviyesinden 68 seviyesine gerilemişti ve böylece aylık bazda rekor hızda düşüş kaydederken Temmuz 2022'den bu yana en düşük seviyede gerçekleşmişti.

Kültür ve Turizm Bakanlığı tarafından yayınlanan temmuz ayı gelen yabancı ziyaretçi sayısı istatistiklerine göre, gelen yabancı ziyaretçi sayısı aylık bazda %28 artışla 7,1 milyon kişi seviyesinde gerçekleşmişti. Bununla birlikte bu yılın temmuz ayındaki veri tarihsel olarak en iyi temmuz ayına işaret etmişti.

TCMB, geçen ay Hafize Gaye Erkan başkanlığındaki üçüncü PPK toplantısında politika faizini %17,50'den %25 seviyesine yükseltmişti. Banka'nın bu haftaki toplantısında ise beklentiler, politika faiz oranının Bloomberg Anketine göre %30 seviyesine yükseltilmesi yönünde.

ŞİRKET HABERLERİ

Aselsan (ASELS, Sınırlı Pozitif): Aselsan ile Türkiye Cumhuriyeti Cumhurbaşkanlığı Savunma Sanayii Başkanlığı arasında Güdüm Kitleri alımı maksadıyla 14/09/2023 tarihinde, toplam bedeli 40,8mn USD ve 352,2mn TL tutarında bir sözleşme imzalanarak yürürlüğe girmiştir. Bu açıklama Türkiye Cumhuriyeti Cumhurbaşkanlığı Savunma Sanayii Başkanlığı'ndan alınan izne istinaden yapılmıştır.

Astor Enerji (ASTOR, Sınırlı Pozitif): Şirket 14.09.2023 tarihinde İskenderun Enerji Üretim ve Tic. A.Ş ile 5,86mn USD (158,1mn TL) tutarında, 400/21 kV 675 mVA Güç Transformatörü satış sözleşmesi imzalamıştır. Yapılan sözleşmenin 2022 yılı hasılata oranı %2,14'dür.

Şirket tarafından, Ar-Ge Merkezi çalışmaları kapsamında daha önce başlatılmış olan “Orta Gerilim (40.5 kV Gerilim Seviyesinde) Ölçü Transformatörleri Ar-Ge projelerinde” tasarım, analiz, prototip üretim, test ve belgelendirme adımları başarı ile tamamlanarak, seri üretim için gerekli makine, ekipman ve sistem alımlarına başlanmış ve son aşamaya gelinmiştir. Toplam yatırım maliyeti yaklaşık 4mn USD olarak planlanan üretim tesisi ile 2023 sonu itibariyle tam üretim kapasitesine ulaşılması hedeflenmektedir. Firma bünyesinde imalatı yapılacak yeni ürünlerin Orta Gerilim Anahtarlama ürünleri ile birlikte Güç Transformatörü imalatında da kullanılması planlanmaktadır. 2023 yılı sonuna kadar aylık 1.200 adet, 2024 yılında aylık 3.000 adet olmak üzere yıllık üretim hedefi 36.000 adet olarak belirlenmiştir. 2022 yılı tamamında şirket üretimlerinde kullanmak üzere dış tedarik yolu ile yaklaşık 12mn USD tutarında satın alımı gerçekleştirilen Orta Gerilim (40.5 kV Gerilim Seviyesinde) Ölçü Transformatörleri için artan üretim kapasitesi de dikkate alınarak, 2024 yılında yıllık yaklaşık 20mn USD ürün dış tedarik yolu ile satın alınmak yerine, Şirket bünyesinde üretilerek önemli bir maliyet avantajı elde edilmesinin yanı sıra standart ve standart dışı Ölçü Transformatörleri satın alma tedarik zinciri olumsuzlukları nedeniyle oluşabilen üretim verimsizliklerinin önüne geçilmesi de sağlanmış olacaktır.

Şirket, sahibi olduğu Ankara Bala ilçesinde arsa üzerine Güneş Enerji Santrali (GES) yatırım planı kamuoyu ile paylaşmıştı. Bu kapsamda 13,950 MWe / 17,73 MWp gücünde GES santrali yapım ve devreye alma sözleşmesi anahtar teslim olarak firma ile Zonex Enerji Sanayi ve Tic. A.Ş. firması arasında 2,68mn USD karşılığında 15.09.2023 tarihinde imzalanmıştır. Solar Panel ve Solar İnverter tedariki firma tarafından karşılanacak olan projenin sözleşme süresi imza tarihinden itibaren 90 takvim günüdür. Yaklaşık 10mn USD yatırımla tamamlanması planlanan GES santrali ile yıllık yaklaşık 27,5mn kWh elektrik üretimi ve Ağustos 2023 satın alınan elektrik birim fiyatları ile yıllık yaklaşık 67,5mn TL tasarruf edilmesi planlanmaktadır. Ayrıca bu yatırımla yıllık yaklaşık 12.100 ton karbondioksit salınımının önüne geçilecektir. Karbon nötr hedefi ile yola çıkan firma elektrik üretiminin başlamasıyla karbon pozitif duruma geçecek ve ilgili yönetmelikler çerçevesinde kullanımı üzerinde elektriği elektrik şebekesine satabilir duruma gelecektir.

İş Bankası (ISCTR, Nötr): Banka tarafından, Greeneco Enerji Elektrik Üretim A.Ş.'nin Acarsan Makarna Grubu'na ait olan %50 oranındaki payının; yaklaşık 50mn USD tutarındaki kısmı, Acarsan Makarna Grubu'na kredi sözleşmeleri tahtındaki Banka alacaklarından mahsup edilmek üzere, yaklaşık 130mn USD bedelle Banka tarafından devralınması, söz konusu pay devri işlemine ilişkin olarak tüm işlemlerin yerine getirilmesi için Genel Müdürlüğe yetki verilmiştir.

Türk Hava Yolları (THYAO, Sınırlı Pozitif): Hisse geri alım programı kapsamında, Ortaklık tarafından 15.09.2023 tarihinde Borsa İstanbul'da pay başına 228,50 TL – 229,70 TL (ağırlıklı ortalama 229,10 TL) fiyat aralığından toplam 218.244 TL nominal değerli THYAO payları geri alınmıştır. Gerçekleştirilen işlem sonucunda geri alınan payların nominal değeri 4,7mn TL'ye ulaşmış olup, Ortaklık sermayesine oranı %0,340873'tür.

SEKTÖR HABERLERİ

Borsa İstanbul: Pay Piyasası ve VİOP'ta Açılış Seansı İşleyiş Esaslarında Değişiklik Yapılması Hk. Duyuru için tıklayınız…

Konut: Türkiye genelinde konut satışları Ağustos ayında bir önceki yılın aynı ayına göre %1,1 azalarak 122.091 oldu. Ağustos ayı ile birlikte Ocak-Ağustos dönemindeki konut satışları yıllık %15,5 azalışla 797.418 olarak gerçekleşti. Öte yandan, Türkiye genelinde ipotekli konut satışları Ağustos ayında bir önceki yılın aynı ayına göre %26,1 azalış göstererek 16.375 oldu. Toplam konut satışları içinde ipotekli satışların payı %13,4 olarak gerçekleşti. Ocak-Ağustos döneminde gerçekleşen ipotekli konut satışları ise bir önceki yılın aynı dönemine göre %28,0 azalışla 152.438 oldu. Son olarak, Yabancılara yapılan konut satışları Ağustos ayında yıllık %42,0 azalarak 3.058 olurken, ülke uyruklarına göre en çok konut satışı Rusya Federasyonu vatandaşlarına yapıldı.

DİĞER ŞİRKET HABERLERİ

Adese Gayrimenkul (ADESE): Şirket'in bağlı ortaklığı, İrent Oto Kiralama ve Filo Hizmetleri Ticaret A.Ş. üzerinden çeşitli modellerde 59 adet aracın, 53 adet aracın Finansal Kiralama yoluyla KDV hariç 41,6mn TL'ye, 6 adet araç için ise öz kaynaktan karşılanarak toplam KDV hariç 46mn TL tutarında alım işlemi gerçekleştirilmiştir. İlgili araçların İttifak Holding ve Grup şirketlerine kiralanacağı açıklanmıştır.

CVK Maden (CVKMD): Şirket ve bağlı ortaklığı Hayri Ögelman Madencilik A.Ş., yurt dışında yerleşik iki şirket ile “Maden Cevheri Satışı” konusunda anlaşmıştır. Siparişlerin 2,3mn USD'lık kısmı Şirket'e, 790bin USD'lık kısmı bağlı ortaklığı Hayri Ögelman Madencilik A.Ş.'ne ait olmak üzere toplam bedeli yaklaşık 84,3mn TL (3,2mn USD)'dır.

Fonet Bilgi Teknolojileri (FONET): Şirket Batman İl Sağlık Müdürlüğü tarafından yapılan “36 ay süreli Sağlık Bilgi Yönetim Sistemi (SBYS) Hizmet Alımı” ihalesine katılmıştır. Yapılan ihalede Şirket, 30mn TL ile en uygun teklifi vermiştir.

Katılımevim (KTLEV): Şirketin pay fiyatının istikrarlı ve gerçek değerine uygun oluşumuna katkı sağlamak amacıyla 01/09/2023 tarihinde başlatılan ve 13/09/2023 tarihli yönetim kurulu kararı ile revize edilen pay geri alım programının azami 5mn adet paya ulaşması sebebiyle sonlandırılmasına karar verilmiştir.

MLP Sağlık Hizmetleri (MPARK): 23 Ağustos 2023 tarihinde yapılan açıklama ile şirket tarafından işletilmesi konusunda anlaşmaya varılan hastaneye ilişkin olarak; ilgili sözleşme tarafının kendi içindeki yapılandırma sürecinin tamamlanmamış olması sebebi ile 15 Eylül 2023 tarihinin 29 Eylül 2023 tarihine ertelenmesi konusunda karşılıklı olarak anlaşmaya varılmıştır.

Naturel Gaz (NTGAZ): Global Yatırım (GLYHO) sahip olduğu 23mn TL'lik nominal tutardaki hisseyi Toptan Alış/Satış İşlemi (TAS) olarak borsada işlem gören tipe dönüşüm için MKK'ya kaydettirdi. Şirketin ödenmiş sermayesi 230mn TL seviyesinde bulunuyor. Buna göre MKK'ya kaydettirilen söz konusu hisseler, ödenmiş sermayenin %10'unu oluşturuyor.

Orge Enerji (ORGE): Şirket'in devam eden işleri arasında yer alan İstanbul Yeni Havalimanı – Halkalı Metro Projesi'nde, İşveren Cengiz-Kolin-Kalyon-Özgün Yapı İstanbul Yeni Havalimanı – Halkalı Metro Hattı Yapım Ortaklığı ile devam eden 2,1mn EUR+KDV ve 18,7mn TL+KDV tutarındaki sözleşme büyüklüğü, İşveren ile bugün yapılan protokol çerçevesinde, yeni birim fiyatlarla 2,1mn EUR+KDV ve 25,1mn TL+KDV olarak revize edilmiştir. İşin 2024 yılının Mart ayında tamamlanması planlanmaktadır.

Panelsan Çatı Cephe (PNLSN): Şirket, Ankara merkezli özel bir firmadan, 840bin USD tutarında sandviç panel siparişi almıştır.

Park Elektrik (PRKME): Şirket'in sermayesinin tamamına sahip olduğu bağlı ortaklığı Konya Ilgın Elektrik Üretim Sanayi ve Ticaret A.Ş. (“Konya Ilgın”)'nin sermayesinin 126,25mn TL'den 300mn TL'ye yükseltilmesi amacıyla yapılacak sermaye artırımına iştirak edilmesine ve artırılan sermaye miktarı olan 173,75mn TL'nin tamamının Şirketin Konya Ilgın'dan olan nakdi alacağından karşılanmasına karar verilmiştir.

Şeker GYO (SEGYO): Şirket Yönetim Kurulu'nun 15 Eylül 2023 tarihli toplantısında; Şirket yatırımlarının finansmanı ve kısmi borç ödemelerinin gerçekleştirilmesi için işletme sermayesi amacıyla Azerbaycan Cumhuriyeti`nde faaliyet gösteren “Ziraat Bank Azerbaycan” ASC`den 7,5mn USD tutarında 12 ay vadeye kadar kredi kullanılmasına, ilgili kredinin teminat olarak menkul kıymet rehni ile gayrimenkul ipoteği verilmesine karar vermiştir.

FAİZ PİYASALARI

Cuma günü ağırlıklı ortalama fonlama maliyeti %25'ten %25,87 seviyesine yükseldi. TCMB cuma günü 50 milyar TL'lik (%25'ten, 6 gün vadeli) ve 70 milyar TL'lik (%25'ten, 7 gün vadeli) haftalık repo ihalesi açtı. Ayrıca BİST'te kotasyon yoluyla 171,2 milyar TL (%26,50'den, 3 gün vadeli) kullandırdı. Toplam fonlama tutarı ise 124 milyar TL oldu.

Yurt içi tahvil piyasasında, cuma günü verim eğrisinde faizlerde kısa vadeli tarafta yükselişler gözlenirken orta ve uzun vadeli tarafta düşüşler görüldü. Buna göre, kısa vadeli tarafta 30 baz puana yaklaşan yükselişler görülürken, orta ve uzun vadeli tarafta 65 baz puana yaklaşan düşüşler gözlendi.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

SANAYİ HABER AJANSI