Ziraat Yatırım: BIST100 endeksi haftayı sadece yüzde 0,8 oranında primle tamamladı

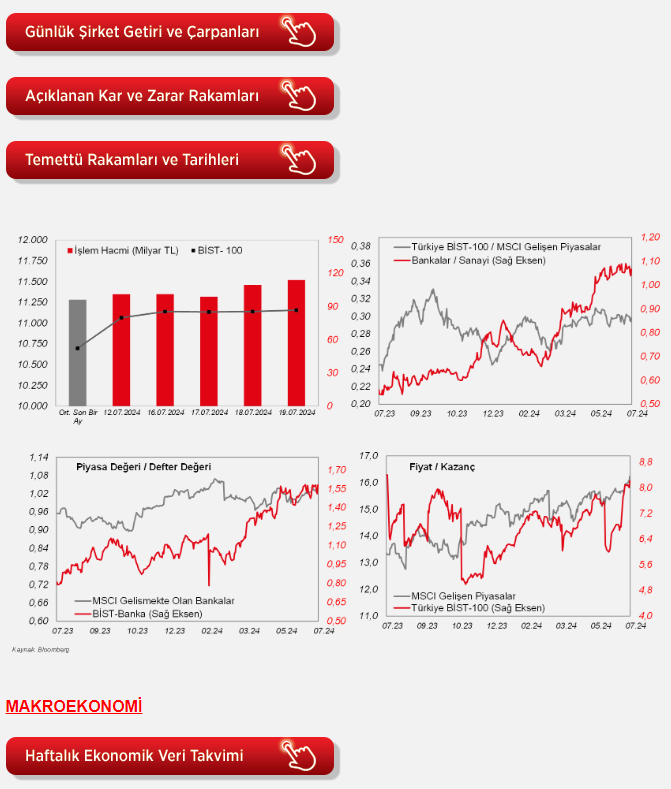

Ziraat Yatırım, hafta genelinde tarihi zirve seviyelerinde dalgalı bir seyir izleyen BIST100 endeksinin haftayı sadece yüzde 0,8 oranında primle tamamladığını açıkladı.

Ziraat Yatırım, yeşil okun olumluyu kırmızı okun ise olumsuzu gösterdiğini belirtti.

Ziraat Yatırım, hafta genelinde tarihi zirve seviyelerinde dalgalı bir seyir izleyen BIST100 endeksinin haftayı sadece yüzde 0,8 oranında primle tamamladığını açıkladı. Bankacılık endeksi yüzde 2, Sınai endeksi ise yüzde 0,5 oranında yükseldi. Yeni haftaya ise endeks, cuma gecesi kredi derecelendirme kuruluşu Moody's'in kararı ile pozitif bir açılış yapabilir. Moody's, Türkiye'nin kredi notunu ilk defa iki kademe artırdı ve görünümünü “pozitif” olarak korudu. Görünümün pozitif olarak korunması not artışlarının sürebileceği algısını güçlendirirken, notun iki kademe artırılabileceğine yönelik önceden bazı görüşlerin olması nedeniyle kararın çok sürpriz içermediği de söylenebilir. Haftanın son işlem gününe doğru da BIST100'de önemli bir hareket gözlenmedi. Dolayısıyla endekste olası yükselişlerin çok iştahlı olması beklenmiyor. Önce çıkan direnç 11.350 bölgesinde. Aşağı da ise 11.088 destek konumunda. Yurtiçinde bugün piyasa katılımcı anketi takip edilecekken, haftanın gelişmesi olarak yarınki TCMB toplantısı öne çıkıyor. Perşembe günü ise reel kesim güven endeksi ve kapasite kullanım oranı takip edilecek. Ek olarak, ikinci çeyrek finansalları bugün Tav Havalimanları ile başlıyor. Yurtdışında ise bir taraftan Fed üyelerinin açıklamaları izlenirken, diğer yandan ABD'de Başkanlık seçimleri öncesindeki siyasi gelişmeler takip edildi. 31 Temmuz'daki Fed faiz kararı öncesinde sessiz haftaya girilmeden önce konuşan son Fed üyelerinden biri olan Williams, son aylardaki enflasyon düşüşünün cesaret verici olduğunu ancak Fed'in yüzde 2 hedefine geri döndüğüne emin olmak için daha fazla veri görmek istediklerini yineledi. Öte yandan, ABD seçim sonuçlarının oluşturabileceği olası belirsizlikler ve ABD – Çin arasındaki ticaret savaşının tekrar yükselebileceği endişeleriyle teknoloji hisselerinde satışlar hakimdi. Nasdaq teknoloji endeksi haftayı yaklaşık yüzde 3,7 oranında düşüşle tamamladı. Bu arada Microsoft'a siber güvenlik hizmeti veren CrowdStrike'tan kaynaklanan küresel yazılım sorununu da cuma günü takip edilen önemli bir gelişmeydi. Haftaya başlarken ise ABD siyasetinin gündemin ön sıralarında kalmaya devam ettiği izleniyor. ABD Başkanı Biden seçimler öncesinde adaylıktan çekildiğini ve Başkan Yardımcısı Kamala Harris'i aday olarak onayladığını ve desteklediğini bildirdi. Bu gelişme sonrasında yaşanan fiyatlamalara bakıldığında, ABD vadelileri bu sabah Nasdaq öncülüğünde hafif artıda. Çin Merkez Bankası'nın gösterge kredi faiz oranını indirdiği (Beklenti faizlerin sabit kalabileceği yönündeydi) Asya'da Hong Kong borsası artıda. Çin Şanghay endeksi ise satıcılı. Japon Nikkei endeksi de satıcılı bir seyir izlerken, Japonya hariç MSCI Asya Pasifik endeki yüzde 0,8 civarında geriliyor. Diğer yandan, paritelerde ise önemli bir hareketlilik yok. Bu hafta ABD'de perşembe günü ikinci çeyrek büyüme verisi ile cuma günü Fed'in yakından izlediği çekirdek PCE verisi izlenecek. Avrupa'da ise PMI verileri öne çıkıyor.

Avrupa tarafında, Almanya'da haziran ayı ÜFE verisi izlendi. Almanya'da ÜFE, mayıs ayında aylık bazda yatay seyrin (yüzde sıfır) ardından haziranda yüzde 0,2 oranında artışla beklentilerin (yüzde 0,1 artış) üzerinde kaydedildi, yıllık bazda ise ÜFE'nin düşüş hızı, haziranda yüzde 2,2'den yüzde 1,6 seviyesine yavaşlamakla birlikte on ikinci ay üst üste geriledi.

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan temmuz ayı S&P Global imalat ve hizmet sektörleri öncü PMI verileri çarşamba günü takip edilecek. Ayrıca üretimin seyrine ilişkin olarak haziran ayına ilişkin dayanıklı mal siparişleri öncü verisi perşembe günü izlenecek. Bunun yanında, bu yılın ikinci çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme öncü verisi perşembe günü takip edilecek. ABD ekonomisinin bu yılın ikinci çeyreğinde yıllıklandırılmış çeyreklik bazda büyüme hızının yüzde 1,4'ten yüzde 1,9 seviyesine hafif yükselmesi bekleniyor. Tüketim harcamalarının büyüme hızının ikinci çeyrekte ise yüzde 1,5'ten yüzde 1,8 seviyesine hafif yükselmesi bekleniyor. Öte yandan, perşembe günü Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin bu yılın ikinci çeyreğine ilişkin öncü verileri açıklanacak. Cuma günü ayrıca, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör haziran ayı verileri ile kişisel gelirler ve harcamalar haziran ayı verileri takip edilecek. Diğer yandan, perşembe günü istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi izlenecek. Ayrıca konut piyasası verilerinden, yarın haziran ayı ikinci el konut satışları verisi ve çarşamba günü haziran ayı yeni konut satışları verisi takip edilecek. Cuma günü, diğer yandan temmuz ayına ilişkin Michigan Üniversitesi tüketici güven endeksi nihai verisi takip edilecek.

Avrupa tarafında ise, yarın Euro Bölgesi'nde temmuz ayına ilişkin tüketici güveni öncü verisi takip edilecek. Ayrıca Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren temmuz ayı HCOB imalat ve hizmet sektörleri öncü PMI verileri çarşamba günü takip edilecek. Öte yandan, Almanya'da gelecek aya yönelik değerlendirmeleri yansıtan ağustos ayına ilişkin GfK tüketici güveni verisi çarşamba günü takip edilecek. Bunun yanında, Almanya'da imalat, inşaat, toptan ve perakende ticaret sektörlerinde faaliyet gösteren firmaların, ekonomide mevcut ve gelecek 6 aylık döneme yönelik değerlendirmelerini yansıtan IFO iş dünyası endeksi temmuz ayı verisi perşembe günü açıklanacak.

Yurt içinde ise, bugün haziran ayına ilişkin yurt dışı üretici fiyat endeksi, yarın temmuz ayı tüketici güven endeksi ve perşembe günü temmuz ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri takip edilecek. Ayrıca bugün TCMB tarafından temmuz ayı Piyasa Katılımcıları Anketi ve cuma günü ise temmuz ayı Sektörel Enflasyon Beklentileri Anketi yayımlanacak.

Mevsim etkilerinden arındırılmış haziran ayı tüketici güven endeksi, aylık bazda yüzde 2,7 oranında düşüşle 80,5'ten 78,3 seviyesine gerilemişti ve böylece son altı ayın en düşük seviyesinde kaydedilmişti.

Sektörel güven endekslerinin tümü haziran ayında düşüş sergilemişti. Buna göre, haziran ayında mevsim etkilerinden arındırılmış olarak aylık bazda hizmet sektörü güven endeksi yüzde 1,5 oranında, reel kesim güven endeksi yüzde 1,9 oranında, perakende ticaret sektörü güven endeksi yüzde 2,6 oranında ve inşaat sektörü güven endeksi ise yüzde 0,5 oranında düşüş sergilemişti. Arındırılmış kapasite kullanım oranı ise nisan ayında 0,2 puanlık azalışın ve mayıs ayında 0,4 puanlık azalışın ardından haziranda 0,4 puanlık düşüşle son üç ayda gerilemeyi sürdürmüştü ve yüzde 76,2 seviyesinde kaydedilerek son on ayın en düşük seviyesinde gerçekleşmişti, bunun yanında 2023 yılı ortalamasının ve tarihsel ortalamasının (yüzde 76,3) hafif altında kaydedilmişti.

TCMB, geçen ayki toplantısında politika faizini beklentilerle uyumlu olarak yüzde 50 seviyesinde sabit tutmuştu. Ayrıca karar metninde, ''parasal sıkılaştırmanın krediler ve iç talep üzerindeki etkilerinin yakından izlenmekte olduğu'' yinelenirken, ''parasal sıkılaştırmanın gecikmeli etkilerinin de göz önünde bulundurularak politika faizinin sabit tutulmasına karar verilmekle birlikte, enflasyon üzerindeki yukarı yönlü risklere karşı ihtiyatlı duruşun yinelendiği'' ifadesi korunmuştu. Bunun yanında, ''aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sıkı para politikası duruşunun sürdürüleceği''ne ilişkin ifade yinelenmişti. Öte yandan, ''enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda ise para politikası duruşunun sıkılaştırılacağı'' vurgusunun yinelenmesi ise, enflasyon görünümünde ciddi bozulma riskinin oluşması halinde ek faiz artışlarına açık kapı bırakıldığına işaret etmeyi sürdürmüştü. Banka'nın bu haftaki toplantısında da politika faiz oranını sabit tutması bekleniyor.

Şirket haberleri

CW Enerji (CWENE, Sınırlı Pozitif): Şirket, 123,75mn TL olan çıkarılmış sermayesinin, “Hisse Senedi İhraç Primleri” hesabından karşılanmak üzere 876,25mn TL arttırılarak (yüzde 708,08 oranında bedelsiz) toplam 1 milyar TL'ye çıkarılmasına karar verdi.

İş Bankası (ISCTR, Sınırlı Negatif): İştirak portföyünün Bankanın yüzde 100 bağlı ortaklığı şeklinde yeni kurulacak bir Holding çatısı altında yönetilmesini teminen, “iştirak modeliyle kolaylaştırılmış usulde kısmi bölünme” hakkındaki Yönetim Kurulunun kararı doğrultusunda, ilgili mevzuat hükümleri uyarınca yapılan resmi başvurular ile ilgili süreçler devam etmekte olup, kısmi bölünme işleminin yasal süresi içinde 31 Ağustos 2024 tarihine kadar sonuçlandırılabilme imkânı kalmamıştır. Bu tarihten sonra ilgili Kurumlardan gelecek değerlendirmeler dikkate alınarak yeni bir başvuru yapılıp yapılmaması ayrıca değerlendirilecek.

Kayseri Şeker (KAYSE, Sınırlı Pozitif): Şirket ile yurt içinde yerleşik bir müşteri arasında şeker satış işine istinaden KDV dahil 1.300mn TL tutarında anlaşma yapıldı.

Sektör haberleri

Bankacılık: Türkiye Cumhuriyet Merkez Bankası, sıkı para politikası duruşunu destekleyici adımlar atmıştır. Bu doğrultuda kredi büyümesine dayalı zorunlu karşılık uygulamasında değişiklikler yapılarak dezenflasyon patikası ile kredi büyümesinin uyumlu seyri ve Türk lirası kredilerin payının korunması amaçlandı. Bu kapsamda; Yabancı para krediler için yüzde 2 olan aylık büyüme sınırının yüzde 1,5'e indirilmesine, Türk lirası kredilerde yüzde 2 olan aylık büyüme sınırlarının sabit tutulmasına karar verildi.

Ek olarak yatırım kredilerine sağlanan istisnanın kapsamı genişletilerek; uluslararası kalkınma finansmanı kuruluşlarından sağlanan kaynaklar kapsamında kullandırılan yatırım kredilerinin Türk lirası ve yabancı para kredi büyüme sınırlarından muaf tutulmasına karar verildi.

Sermaye Piyasası Kurulu, Haftalık Bülteni yayımladı. Buna göre Kurul, DCT Trading Dış Ticaret AŞ'nin halka arzını onayladı. 1 TL nominal değerli paylar 14,00 TL sabit fiyat üzerinden satışa sunulacak.

Öte yandan SPK, Aksa Akrilik'in 324mn TL'den 3.885mn TL'ye, Reysaş GYO'nun 500mn TL'den 2milyar TL'ye, Yükselen Çelik'in 125mn TL'den 250mn TL'ye, Naturel Gaz'ın 230mn TL'den 690mn TL'ye, Rodrigo Tekstil'in 7,1mn TL'den 28,4mn TL'ye bedelsiz sermaye artımlarını onaylamıştır. Diğer taraftan, Consus Enerji İşletmeciliği'nin 385,5mn TL'den 771mn TL'ye bedelli sermaye artırım başvurusu da onaylandı.

Tarım: Tarımsal girdi fiyat endeksi (Tarım-GFE) yıllık bazda yüzde 53,08 artarken, aylık bazda yüzde 0,85 arttı.

Diğer şirket haberleri

Atakey Patates (ATAKP): Şirket, 6 Ocak 2024 tarihinde, Kaplamalı Ürünler Üretim Binası ve Soğan Deposu inşası için gerekli çalışmalara başlandığını ve T.C. Sanayi Bakanlığı tarafından yatırım teşviki tesis edildiği duyurmuştu. İlgili yatırım ve teşvik belgesi kapsamında 5mn EUR tutarında kredi kullanım sözleşmesi imzalandı.

Koleksiyon Mobilya (KLSYN): Şirket ile yurtiçi yerleşik bir müşteri arasında hareketli mobilya ihtiyaçlarını karşılamak üzere 22.07.2024 tarihinde 30mn TL + KDV tutarında sözleşme imzalandı. Mobilya sevkiyatının 21.10.2024 tarihinde teslim edilmesi planlanıyor.

Panelsan Çatı (PNLSN): Şirket, Ankara merkezli özel bir firma ile KDV dahil 60,8mn TL tutarında sipariş sözleşmesi imzaladı.

Servet GYO (SRVGY): Şirket, 52mn TL olan çıkarılmış sermayesinin, tamamı geçmiş yıl karlarından karşılanmak üzere 3.198mn TL artırılmak sureti ile (yüzde 6.150 oranında bedelsiz) 3.250mn TL'ye çıkarılmasına karar verdi.

SANAYİ HABER AJANSI

SAVUNMA GAZETESİ