Ziraat Yatırım: BIST100’ün bugüne de alıcılı bir görüntüyle başlamasını bekliyoruz

İstanbul, 20 Ağustos (Hibya) – Ziraat Yatırım’ın analizine göre bu sabah yurtdışı piyasalardaki fiyatlamalara bakıldığında, ABD vadelileri yatay seyrederken, Japonya Hariç MSCI Asya Pasifik endeksi hafif artıda yer alıyor.

Ziraat Yatırım, bu sabah Dolar'ın hafif değer kazandığını belirterek şu değerlendirmelerde bulundu:

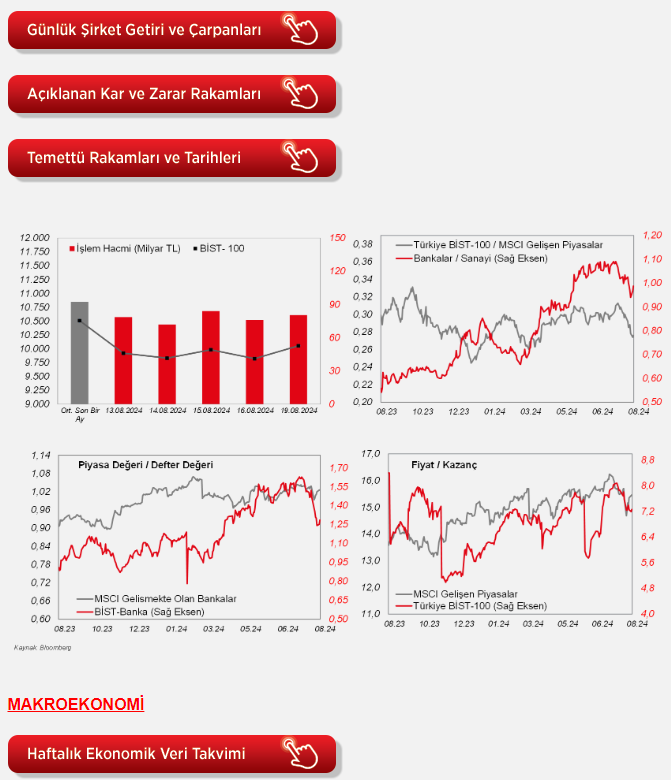

“Dün 9.797 – 10.061 seviyeleri arasında hareket eden BIST100 günü 10.054 seviyesinden %2,4 oranında artışla tamamladı. Endekste 83 hisse günü artıda tamamladı. Puan bazlı endekse en fazla katkı yapan hisseler olarak AKBNK, BIMAS ve ISCTR öne çıkarken; CCOLA, MAVI ve AGHOL'deki satışlar endeksi hafif de olsa baskıladı. Öte yandan, Bankacılık endeksi (XBANK) %4 oranında artarak endeksteki yükselişe öncülük ederken, Sınai endeksi (XUSIN) %1,7 oranında yükseliş kaydetti. BIST100'ün bugüne de alıcılı bir görüntüyle başlamasını bekliyoruz. Öte yandan, öğleden sonra açıklanacak TCMB faiz kararı borsa üzerinde etkili olabilir. TCMB'nin politika faiz oranını sabit tutması beklenirken, sıkı para politikası duruşunun sürdürüleceğine yönelik mesajların verilmeye devam edileceği düşünülüyor. Bu sabah yurtdışı piyasalardaki fiyatlamalara bakıldığında, ABD vadelileri yatay seyrederken, Japonya Hariç MSCI Asya Pasifik endeksi hafif artıda. Japonya'da Nikkei endeksi ise %2'ye yakın artıda kapatmaya hazırlanıyor. Dün ABD borsaları günü artıda kapatmışlardı. Pariteler tarafında ise dün Dolar'daki güçsüz görünümün etkisiyle diğer para birimleri lehine fiyatlamalar gözlenmişti. Bu sabah ise Dolar'ın hafif değer kazandığını izliyoruz. Bugünkü veri takviminde, TCMB faiz kararı dışında öne çıkan bir gelişme bulunmuyor. Bugün yurtiçinde AEFES, MGROS ve TKNSA'nın 2. çeyrek finansallarını açıklaması bekleniyor.

Yurt içinde, TCMB tarafından haziran ayı kısa vadeli dış borç istatistikleri yayımlandı. Kısa vadeli dış borç stoku haziranda aylık 2,5 milyar USD azalışla 180,5 milyar USD seviyesine geriledi ve böylece rekor seviyeden kısmi düşüş kaydetti, geçen yılın aynı ayına göre ise 15,1 milyar USD artış sergiledi. Orijinal vadesine bakılmaksızın vadesine 1 yıl veya daha az kalmış dış borç verileri kullanılarak hesaplanan kalan vadeye göre kısa vadeli dış borç stoku ise, haziranda aylık 1,3 milyar USD artışla 236,6 milyar USD seviyesine yükselerek rekor seviyede kaydedildi, önceki yılın aynı ayına göre ise 30,4 milyar USD artış kaydetti.

Yurt dışında bugün veri takvimine bakıldığında,

Avrupa tarafında, ECB'nin para politikasına yön verecek olan verilerden Euro Bölgesi'nde temmuz ayına ilişkin nihai TÜFE verileri TSİ 12'de açıklanacak. Öncü verilere göre, Euro Bölgesi'nde manşet TÜFE'nin aylık bazda artış hızı temmuzda %0,2'den %0 seviyesine yavaşlayarak yatay seyre geçmişti ve son altı ayın en düşük seviyesinde kaydedilmişti, beklentiler ise aylık bazda %0,1 oranında düşüş sergilemesi yönündeydi. Yıllık bazda ise manşet TÜFE ise %2,5'ten %2,6 seviyesine hafif yükselmişti, beklentiler ise bir önceki aya benzer şekilde %2,5 seviyesinde kaydedilmesi yönündeydi. Bölgede çekirdek TÜFE ise, yıllık bazda temmuzda bir önceki aya benzer şekilde %2,9 seviyesinde gerçekleşmişti ve beklentilerin (%2,8) üzerinde kaydedilmişti.

Ayrıca Almanya'da temmuz ayı ÜFE verisi TSİ 09'da izlenecek. Temmuzda aylık bazda ÜFE'nin %0,2 oranında artış sergilemesi ve yıllık bazda düşüş hızının %1,6'dan %0,8 seviyesine yavaşlaması bekleniyor.

Yurt içinde ise, TSİ 10'da TÜİK tarafından haziran ayı tarımsal girdi fiyat endeksi verisi yayımlanacak. Ayrıca TSİ 10'da TCMB tarafından haziran ayı uluslararası yatırım pozisyonu istatistikleri yayımlanacak. Bunun yanında, TSİ 10'da TCMB tarafından temmuz ayına ilişkin yurt dışı üretici fiyat endeksi verisi yayımlanacak.

Öte yandan, TSİ 14'te TCMB'nin PPK toplantısı izlenecek. TCMB, geçen ayki toplantısında politika faizini beklentilerle uyumlu olarak %50 seviyesinde sabit tutmuştu. Ayrıca karar metninde, ''parasal sıkılaştırmanın krediler ve iç talep üzerindeki etkilerinin yakından izlenmekte olduğu'' yinelenirken, ''parasal sıkılaştırmanın gecikmeli etkilerinin de göz önünde bulundurularak politika faizinin sabit tutulmasına karar verilmekle birlikte, enflasyon üzerindeki yukarı yönlü risklere karşı ihtiyatlı duruşun yinelendiği'' ifadesi korunmuştu. Bunun yanında, ''aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sıkı para politikası duruşunun sürdürüleceği''ne ilişkin ifade yinelenmişti. Banka'nın bugünkü toplantısında da politika faizini sabit tutması bekleniyor.

Şirket Haberleri

Coca Cola İçecek (CCOLA, Nötr): Coca Cola İçecek'in 2Ç2024'de ana ortaklık net dönem karı geçtiğimiz yılın aynı dönemine göre %20 artışla 5.408mn TL olarak açıklanmıştır. Geçen yılın aynı döneminde 4.500,6mn TL net dönem karı açıklanmıştı. Bu dönemde satış gelirleri bir önceki yılın aynı çeyreğine göre %7 oranında geri çekilmeyle 36,600mn TL'yi göstermiştir. Şirketin brüt karı %7 artışla 13,956mn TL olurken, brüt kar marjı ise 4,9 puan artışla %38 olarak hesaplanmaktadır. Bu dönemde operasyonel giderler %11 artarak 7.173mn TL olmuştur. Diğer faaliyetlerden 113mn TL net gelir elde Şirket'in böylelikle esas faaliyet karı 6.896mn TL olmuştur (2Ç2023'de 7.000mn TL faaliyet karı kaydedildi). 2Ç2024 FAVÖK'ü %2 artışla 8.024mn TL seviyesinde gerçekleşmiştir. FAVÖK marjı ise 1,9 puan artarak %22 olmuştur. Yatırım faaliyetlerinden 8,4mn TL net gider kaydedilirken finansman tarafında ise 2,576mn TL'lik net gider kaydedilmiştir (2Ç2023: 1.693mn TL net gider). 2.463mn TL parasal kazanç ve 1.313mn TL vergi gideri sonrasında net dönem karı 5.460mn TL'yi göstermiştir. 52mn TL azınlık payları sonrasında ana ortaklık net dönem karı ise 5.408mn TL olarak gerçekleşmiştir.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık ana ortaklık net dönem karı, 8.352mn TL olmuştur. (6A2023: 7.948mn TL net dönem karı).

Ayrıca, şirket yılsonu öngörülerini revize etmiştir. Organik bazda yatay ile düşük tek haneli arası hacim büyümesi ve düşük %30 seviyelerinde kur etkisinden arındırılmış net gelir artışı (önceki düşük %40) öngörülmektedir. Önceki FVÖK marjı beklentisi olan “önceki yıla kıyasla yatay” seviyeye ulaşmak için çaba göstereceklerini paylaşan şirket, bununla birlikte, faaliyet ortamının daha da kötüleşmesi halinde FVÖK marjında bir önceki yıla kıyasla hafif bir düşüş riski öngörmektedir. Bu potansiyel riski beklentilere dahil ederek, FVÖK marjı beklentisini “geçen yıla göre hafif düşüş veya yatay” olarak değiştirmişlerdir.

Agrotech Teknoloji (AGROT, Nötr): Şirketin bağlı ortaklığı Bitplus Yazılım'ın tasfiye sürecine ilişkin işlemleri başlatılmıştır. Ayrıca Şirket, teknoloji faaliyetlerinin optimizasyonu ve verimliliğinin artırılması amacıyla bağlı ortaklığı Grid Teknoloji'nin tasfiye edilmesine, grubun teknoloji faaliyetlerinin bağlı ortaklıkları Agrotech USA ve Agrotech Global çatısı altında yürütülmesine karar vermiştir.

Cw Enerji (CWENE, Nötr): Şirket ile yurt içerisinde yerleşik bir müşterimiz arasında, arazi tipi güneş enerjisi santrali kurulumu gerçekleştirmek amacıyla KDV Hariç 27mn USD tutarında sözleşme imzalanmıştır. Söz konusu projenin, 2025 yılının üçüncü çeyreğinde tamamlanması planlanmaktadır.

İzdemir Enerji (IZENR, Sınırlı Pozitif): Şirket Yönetim Kurulu %325 oranında bedelsiz sermaye artırımı kararı almıştır.

Koza Altın (KOZAL, Pozitif): Şirket, Birleşik Krallık'taki iştiraki Koza Ltd ve Koza Ltd'nin ABD'de kurulu bağlı şirketi Koza USA vasıtasıyla Sam Alaska projesinde %70,60 oranında dolaylı pay sahibi olduğu ortak girişimdeki hisselerinin, toplamda 45mn USD bedelle projedeki hisselerini satarak tasfiye etmeye karar vermiştir.

Koza Anadolu (KOZAA, Pozitif): Şirketin bağlı ortaklığı Konaklı Metal Madencilik'in Konak Projesine ilişkin maden kaynak tahmin çalışmaları güncellenmiştir. Toplam maden kaynağı için, belirlenmiş maden kaynak tonaj miktarı 155.700bin ton, mümkün maden kaynak tonaj miktarı 579bin ton olup, toplam maden kaynak tonaj miktarı 734.600bin ton'dur. Bakır için, belirlenmiş maden kaynak metal içeriği 353bin ton, mümkün maden kaynak metal içeriği 1.483bin ton olup, toplam maden kaynak metal içeriği 1.836 ton'dur. Altın için, belirlenmiş maden kaynak metal içeriği 504bin ONS, mümkün maden kaynak metal içeriği 2.677bin ONS olup, toplam maden kaynak metal içeriği 3.181bin ONS'dur. Gümüş için, belirlenmiş maden kaynak metal içeriği 1.928bin ONS, mümkün maden kaynak metal içeriği 8.434bin ONS olup, toplam maden kaynak metal içeriği 10.362bin ONS'dur. Molibden için, belirlenmiş maden kaynak metal içeriği 8 bin ton, mümkün maden kaynak metal içeriği 28bin ton olup, toplam maden kaynak metal içeriği 36bin ton'dur.

Turkcell İletişim (TCELL, Nötr): Şirket'in 27 Mayıs 2024 tarihli açıklaması çerçevesinde, Şirket'in %100'üne sahip olduğu Artel Bilişim Servisleri kurulmuş olup, şirketin tescil ve ilan aşamaları 16 Ağustos 2024 tarihinde tamamlanmıştır.

Sasa Polyester (SASA, Nötr): Şirket'in devam eden Elyaf ve MTR yatırımlarının finansmanı kapsamında Alman İhracat Kredi Ajansı (ECA) – Euler Hermes Aktiengesellschaft destekli kredi sözleşmesi imzalanmıştır. Söz konusu kredi 11 yıl vadeli 187mn EUR tutarında olup, HSBC Bank Middle East tarafından DZ BANK AG'nin katılımıyla yapılandırılmış ve koordine edilmiştir.”

SANAYİ HABER AJANSI

SAVUNMA GAZETESİ